Avkastningen på VER:s placeringar 1.1–30.6.2022 var -7,3 %; den genomsnittliga årsavkastningen under tio år var 5,8 %

Publicerad 26-08-2022 kl. 11.43

PLACERINGSMILJÖN

Under början av 2022 realiserades många risker samtidigt. Covid-viruset störde ännu under årets början samhällets och ekonomins funktion, men från och med februari skapade geopolitiska spänningar i olika former chockvågor i nyhetsflödet. Rysslands anfallskrig inleddes den 24 februari 2022. Därefter förändrades mycket i Europa och globalt.

Bilden av ekonomin och de ekonomiska utsikterna försämrades under början av året. Inflationstalen steg till nya rekord i USA, Europa och globalt. Bakgrunden till den accelererande inflationen var prisökningen på energi och i synnerhet naturgas och olja. Dessutom var den ekonomiska tillväxten i USA så kraftig att det började vara brist på arbetskraft och detta ledde också till en höjning av inkomstnivåerna. Flaskhalsarna orsakade av Covid-viruset påverkade fortfarande den dåliga tillgången på varor och under årets början infördes strikta restriktioner i Kina. Alla dessa faktorer åstadkom tillsammans med den öppnade ekonomin en kraftig inflationsimpuls. Efter granskningsperioden kunde man se en liten lindring av inflationstrycket.

Centralbankernas penningpolitik åtstramades under början av året. Centralbanksräntorna höjdes i USA och Europa. Även om räntehöjningarna inte har någon direkt inverkan på alla delkomponenter av inflationen, försämrade den åtstramade penningpolitiken konjunkturutsikterna och bidrog således till att dämpa inflationsförväntningarna. Under det andra kvartalet blev den största risken en möjlig stagflation, där en hög inflation kombineras med en möjlig kommande recession. En hotande stagflation diskuterades under granskningsperioden, men ingen egentlig recession var ännu aktuell.

Den rådande ekonomiska och geopolitiska miljön påverkade VER:s placeringsverksamhet negativt. De likvida placeringsobjekten på aktie- och räntemarknaden sjönk i värde, men inom de icke-likvida placeringarna utanför börsen kunde ännu ingen allmän värdeminskning observeras. Marknadsläget vände mot det bättre i slutet av granskningsperioden.

AVKASTNINGEN AV VER:S PLACERINGSVERKSAMHET

I uppföljningen och bedömningen av Statens Pensionsfonds placeringsverksamhet läggs fokus på långsiktiga utfall och framtidsanalyser i stället för på kvartalsrapporter. VER publicerar varje kvartal kvartalsinformation och kvartalskommentarer.

Värdet på VER:s placeringstillgångar den 30 juni 2022 var 21,6 miljarder euro. Avkastningen på placeringarna var -7,3 procent till verkligt värde under årets första hälft.

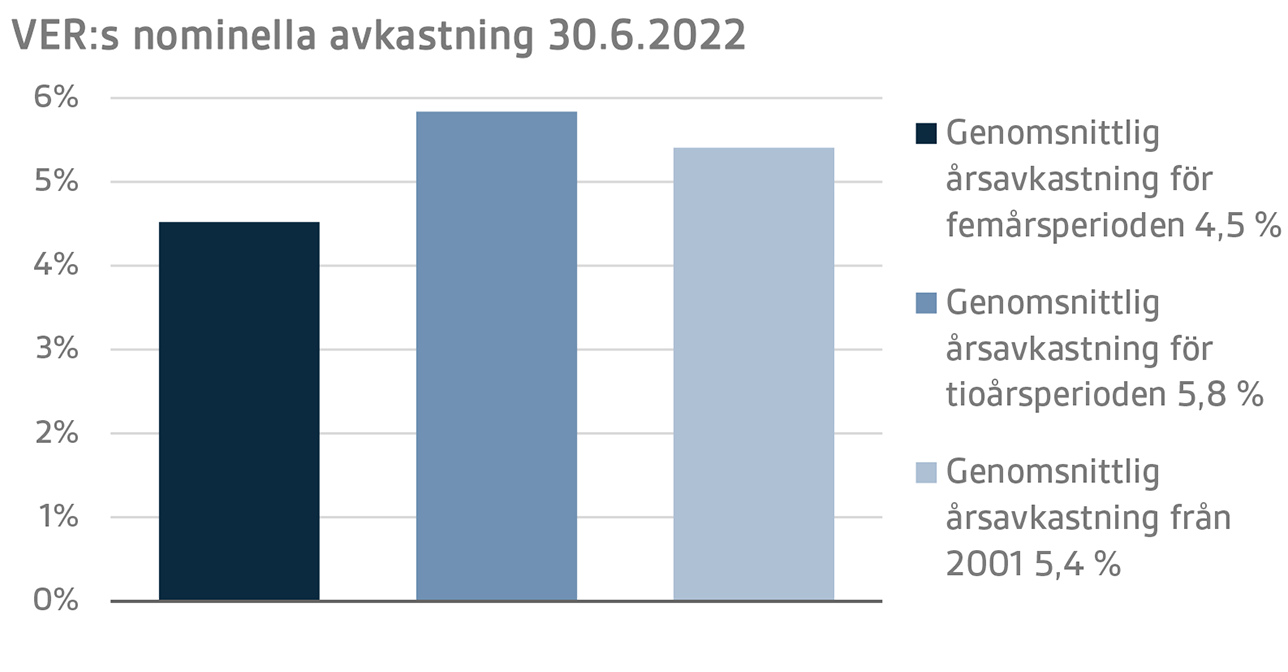

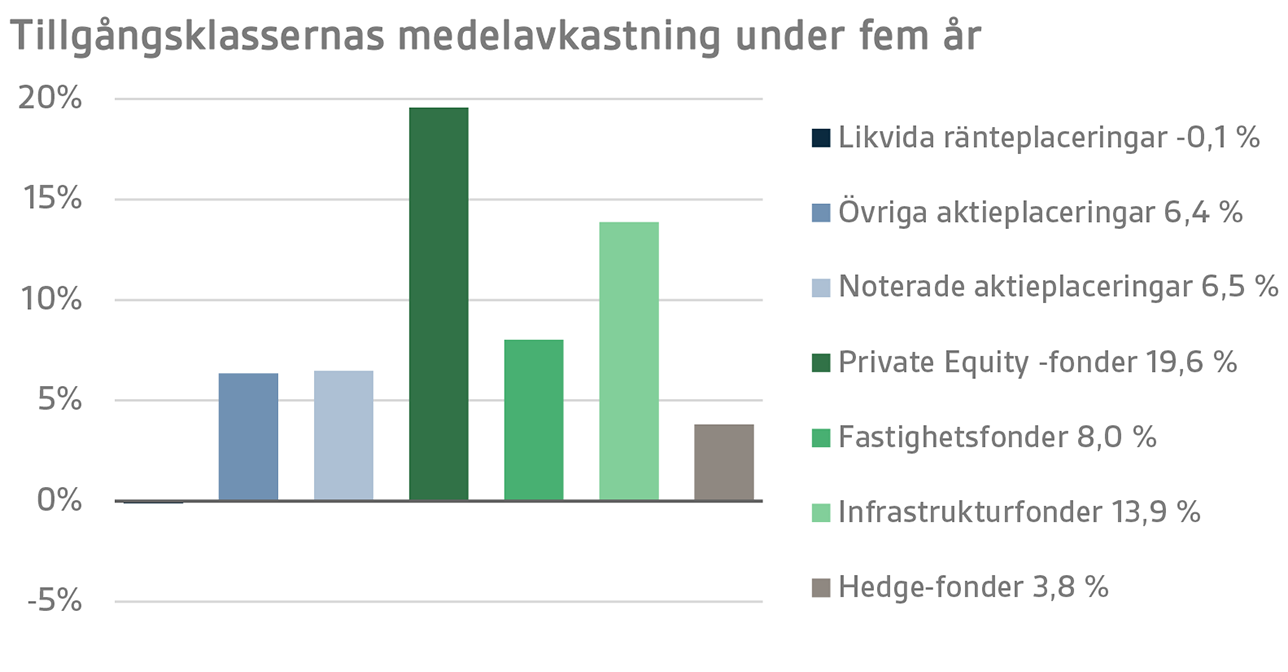

Medelvärdet av den nominella avkastningen under de fem senaste åren (1.7.2017–30.6.2022) var 4,5 procent, och motsvarande siffra för de tio senaste åren var 5,8 procent. Under den tid verksamheten har bedrivits i sin nuvarande form, sedan början av 2001, har medelavkastningen varit 5,4 procent.

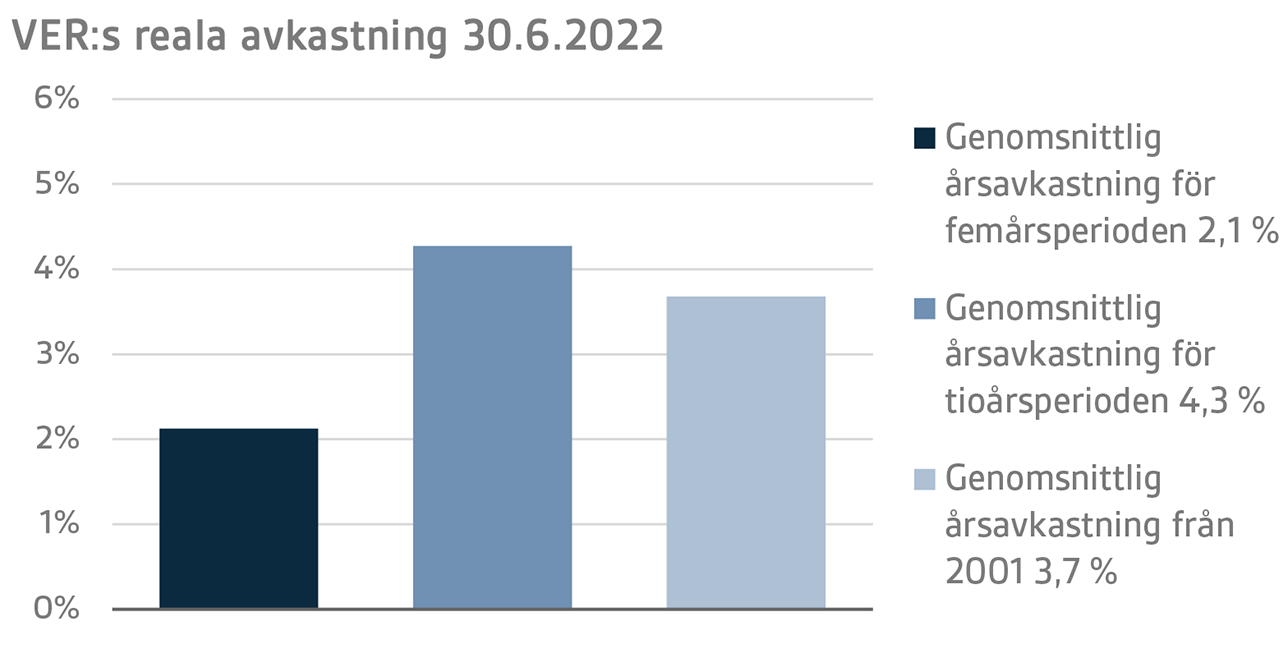

Den reala avkastningen på placeringarna under årets första hälft var -12,3 procent. Medelvärdet av den reala avkastningen under de fem senaste åren var 2,1 procent per år, och motsvarande siffra för de tio senaste åren var 4,3 procent per år. Under den tid verksamheten har bedrivits i sin nuvarande form, sedan början av 2001, har den genomsnittliga reala avkastningen varit 3,7 procent.

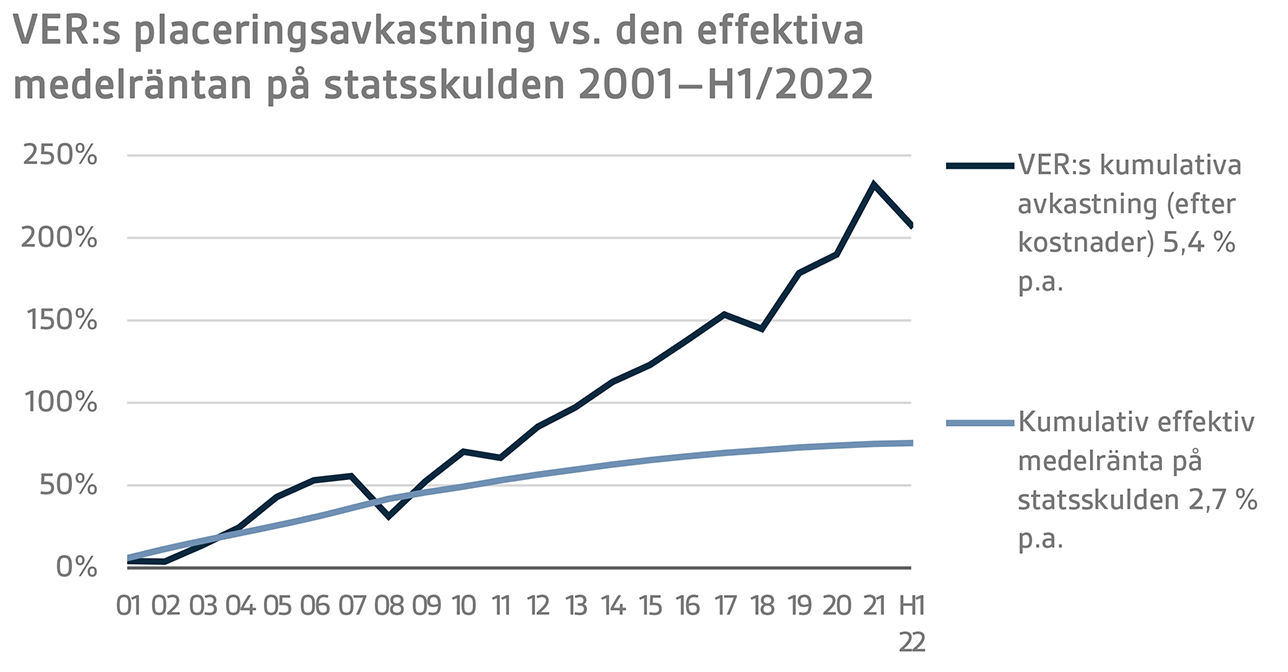

Ur statens synvinkel kan avkastningen av placeringsverksamheten också jämföras med kostnaden för statens skuld, eftersom en mindre statsskuld kan betraktas som ett alternativ till att samla medel i en fond inför de framtida pensionsutgifterna. Under de tio senaste åren har VER:s årsavkastning i genomsnitt varit 4,6 procentenheter högre än medelkostnaden för statsskulden. Sedan 2001 har VER:s avkastning till marknadsvärde varit sammanlagt cirka 9 miljarder euro större än den kumulativa medelkostnaden för statens skuld under samma tid beräknat enligt ett penningbelopp som motsvarar fonden.

Vid VER analyserar man avkastningen på lång sikt i förhållande till den allmänna marknadsutvecklingen genom att jämföra den realiserade avkastningen med ett globalt index, där vikten av aktieplaceringar är 50 procent och vikten av valutaskyddade obligationslån 50 procent.

DETALJERAD ANALYS AV JANUARI–JUNI 2022

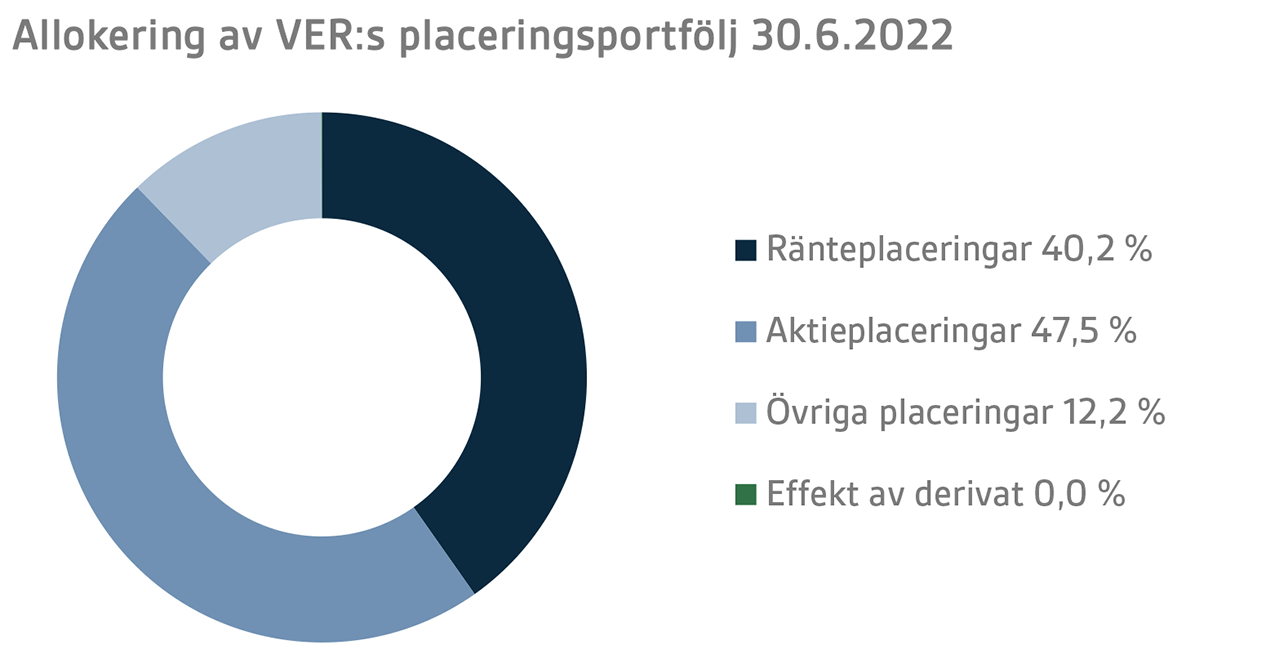

Enligt finansministeriets föreskrift delas VER:s placeringar in i ränteplaceringar, aktieplaceringar och övriga placeringar. I slutet av juni var andelen ränteplaceringar 40,2 procent, andelen aktieplaceringar 47,5 procent och andelen övriga placeringar 12,2 procent. Av de stora tillgångsklasserna avkastade de likvida ränteplaceringarna under årets första hälft -7,4 procent och de noterade aktieplaceringarna -13,5 procent.

RÄNTEPLACERINGAR

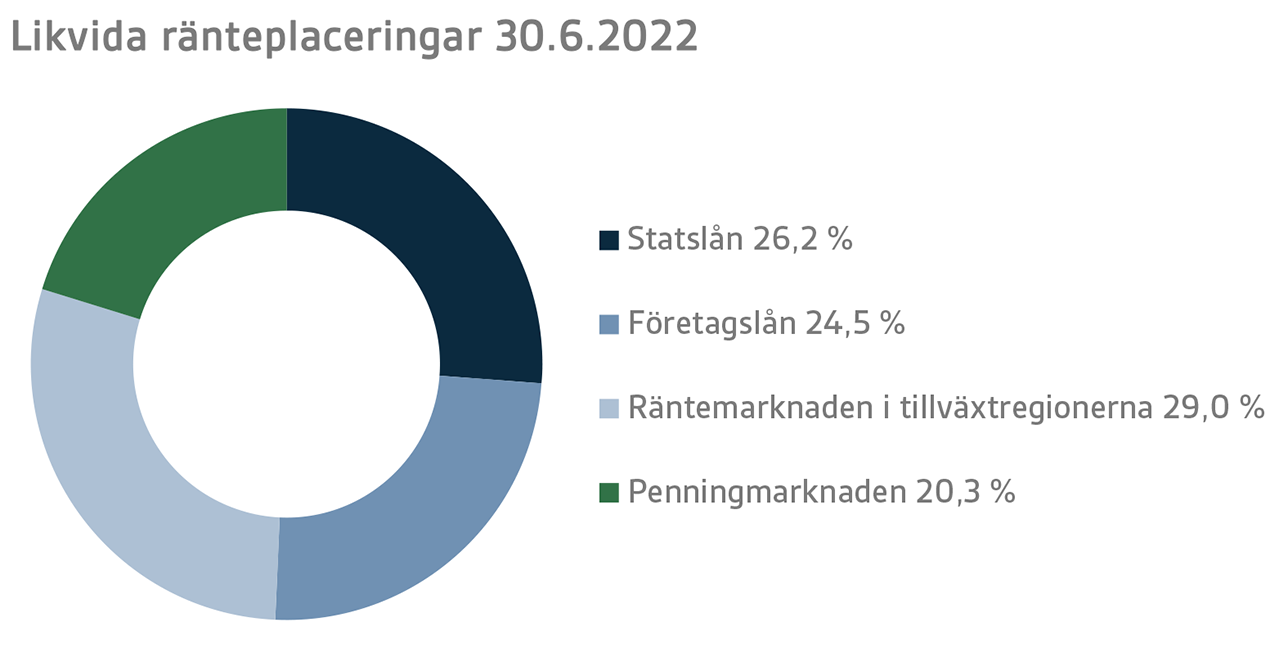

Likvida ränteplaceringar

Avkastningen på likvida ränteplaceringar under årets första hälft var -7,4 procent.

Inflationen, räntehöjningarna och centralbankernas åtstramning av sin penningpolitik accelererade avsevärt under årets första hälft jämfört med situationen i slutet av året innan. Ukrainakrisen orsakade i slutet av februari en endast tillfällig räntenedgång i synnerhet för statslån som betraktas som säkra, men i övrigt ledde de ytterst höga inflationstalen och den allt stramare penningpolitiken till en kraftig höjning av räntorna och en breddning av riskpremierna för placeringar i företagslån särskilt under det andra kvartalet.

USA:s centralbank FED fortsatte att höja räntorna under det andra kvartalet i raskare takt än under det första kvartalet genom att höja sin styrränta med 50 räntepunkter i maj och 75 räntepunkter i juni. I samband med sitt möte i juni indikerade FED att styrräntan kommer att stiga med 3,4 procent (tidigare 1,9 %) före slutet av året. Dessutom minskas FED:s balans i snabbare takt. Marknaden prissatte än ännu snabbare takt för räntehöjningen: 3,6 procents styrränta före slutet av året och 3,9 procents toppnivå i juni nästa år. Förväntningarna steg med cirka 100 räntepunkter under årets andra kvartal.

Europeiska centralbanken ECB meddelade vid sitt möte i juni att de avslutar nettoköpen i programmet för köp av tillgångar (Asset Purchase Programme, APP) i början av juni och indikerade att de höjer sina styrräntor med 25 räntepunkter vid mötet i juli. Meddelandet orsakade en breddning av räntedifferensen för i synnerhet Italiens statslån i förhållande till Tysklands statslån, vilket ledde till att ECB höll ett krismöte och tillkännagav att ett nytt krisverktyg bereds. Med hjälp av verktyget strävar man efter att ingripa i en icke-önskad breddning av räntedifferenserna. Tysklands tioårsränta steg under det andra kvartalet med cirka 80 räntepunkter till 1,33 procent, då Italiens tioårsränta steg med över 120 räntepunkter till 3,25 procent, efter att som högst ha varit klart över fyra procent.

Breddningen av riskpremierna för företagslån accelererade under det andra kvartalet då de ekonomiska utsikterna försvagades som en följd av den kraftiga räntehöjningen. Till exempel steg iTraxx Crossover cds-indexet under det andra kvartalet med nästan 250 räntepunkter till 582, efter att ha varit under 250 i början av året.

Inom VER:s likvida ränteplaceringar belastade ränteökningen i synnerhet avkastningen på tillväxtländernas ränteplaceringar i dollar. Den absoluta avkastningen i de övriga ränteplaceringsklasserna var inte heller god, vilket berodde på räntehöjningarna och breddningen av riskpremierna.

Övriga ränteplaceringar

Med VER:s övriga ränteplaceringar avses placeringar i private credit-fonder och direkta lån till företag.

Avkastningen på övriga ränteplaceringar var 1,6 procent. Avkastningen på private credit-fonder var 1,4 procent och avkastningen på direkta lån 2,5 procent.

Även om marknadssentimentet blev negativt under våren som en följd av kriget i Ukraina, har detta synts väldigt lite i portföljen med private credit-fonder, eftersom avkastningen i juni ännu återspeglar avkastningen under det första kvartalet. Problemen som förekom redan före kriget till exempel i leveranskedjorna har i viss mån påverkat portföljföretagens verksamhet. Då private credit-lånen till största delen är floating-rate-lån, har stigande räntor för sin del en positiv effekt på fondernas verksamhet. Å andra sidan leder en ökning av företagens finansieringskostnader till ökad risk för att problemlån uppstår.

AKTIEPLACERINGAR

Noterade aktieplaceringar

Avkastningen på noterade aktieplaceringar under årets första hälft var -13,5 procent.

År 2022 inleddes med en synnerligen bitter stämning på aktiemarknaden. Redan genast i början av året började aktierna sjunka, främst på grund av rädsla för stigande räntor och deras inverkan. Även många andra teman som inte påverkade stämningen i det starka marknadsläget 2021 steg nu upp till ytan på nytt. Till dessa teman hörde bl.a. de stigande energipriserna och underleveranskedjornas leveransproblem. Det var dock Rysslands anfallskrig i Ukraina som hade den största effekten på den svaga marknadsutvecklingen under årets första hälft. Marknadssentimentet blev ytterst svagt på grund av händelserna i Ukraina och efter utgången av det första kvartalet hade alla aktieportföljer en klart negativ avkastning.

Början av år 2022 förde med sig många saker som vi inte har sett på länge. Inflationstalen var ytterst höga överlag och centralbankerna ändrade sina tidigare prognoser från en endast tillfälligt ökad inflation i en mer långvarig riktning. I och med den ökade inflationen kunde man också se stora rörelser i räntorna. Detta hade omfattande effekter även på aktiemarknaden och under början av året observerades också kraftiga nedgångar särskilt i högt värderade tillväxtföretag, i synnerhet i USA. Även småföretagen tillhörde de relativa förlorarna i början av året på grund av det förändrade marknadssentimentet. Rysslands anfall på Ukraina försvagade det svaga marknadssentimentet ytterligare. Energipriset uppvisade en kraftig ökning och även de övriga effekterna av kriget var synnerligen betydande. En stor del av börsbolagen som bedrev verksamhet i Ryssland meddelade att de drar sig tillbaka från Ryssland, och detta ledde för sin del till tidvis ytterst stora nedskrivningar i börsbolagens balanser. Många nordiska bolag har drabbats särskilt hårt som en följd av Rysslandssituationen och detta syntes bl.a. som svaga kursutvecklingar för nordiska börsbolag.

Bekymren tog inte slut med detta, eftersom coronapandemin tog ny fart i Kina i början av året, vilket ledde till att den kinesiska staten återigen började bekämpa pandemin med synnerligen hårda tag i form av olika restriktioner. Detta hade en betydande inverkan på åtskilliga börsbolags underleveranskedjor, just när situationen såg ut att lätta något efter förra årets problem. Således fanns det helt tillräckligt med osäkerhetsfaktorer under årets första hälft, vilket syntes som en svag utveckling på aktiemarknaden. Vi har en väldigt lång period med ytterst god avkastning på aktiemarknaden bakom oss, och därför torde det vara självklart att också svagare perioder infaller i något skede. Tiden får utvisa i vilken stämning detta år småningom slutar.

Övriga aktieplaceringar

VER:s övriga aktieplaceringar inbegriper placeringar i kapitalfonder och onoterade aktier.

Placeringarna i kapitalfonder avkastade 10,6 procent och de onoterade aktierna 7,6 procent.

När det gäller placeringarna i kapitalfonder hade kriget i Ukraina ännu liten inverkan på avkastningen i slutet av juni, då avkastningen grundar sig på värdena för årets första kvartal och i viss utsträckning också på avkastningen under det sista kvartalet 2021. Den verkliga avkastningen under det andra kvartalet, som fonderna publicerar under början av hösten, kommer dock i någon mån att bli lidande av vårens marknadsturbulens och de ökade produktionskostnaderna. Tills vidare ser det ut som att de ökade produktionskostnaderna till största delen har kunnat överföras till priserna på företagens slutprodukter.

Bakgrunden till avkastningen på onoterade aktieplaceringar är de högre värderingsnivåerna.

ÖVRIGA PLACERINGAR

VER:s övriga placeringar omfattar placeringar i fastighets-, infrastruktur- och hedgefonder samt riskpremiestrategier.

Avkastningen på placeringar i onoterade fastighetsfonder var 3,9 procent och avkastningen på infrastrukturfondsplaceringar 10,0 procent.

De dyrare finansieringskostnaderna och inflationsökningen har tills vidare inte synts i avkastningen på placeringar i fastighetsfonder. I synnerhet logistiksektorn har presterat bra även under det innevarande året. En ökning av priset på pengar kan dock redan skönjas på marknaden, vilket kan försvåra refinansieringen av objekt. Förväntningarna i fråga om slutet av året har dock förblivit stabila, även om en liten ökning av avkastningskraven eventuellt kan väntas.

Avkastningen på infrastrukturfonder i slutet av juni grundar sig precis som för fastighetsfonderna på avkastningen under det innevarande årets första kvartal och i viss utsträckning på avkastningen under förra årets sista kvartal. Effekterna av kriget i Ukraina och marknadsturbulensen är således inte synliga i portföljens avkastning. Dessutom, eftersom en betydande del av VER:s infrastrukturfondsportfölj består av så kallade core-infrastrukturobjekt, är inte marknadsfluktuationer, dyrare finansiering och en hög inflationsnivå synliga i någon betydande grad i portföljen. Avkastningen i slutet av året förväntas därför inte bli lidande av det nuvarande marknadsläget i någon större utsträckning.

Hedgefonderna och de systematiska strategierna uppvisade en avkastning på 3,7 procent under årets första hälft. Särskilt makrofonderna och de kvantitativa strategierna klarade sig bra i den utmanande miljön för riskmarknaderna. Den lyckade positioneringen på räntemarknaden samt inom varor genererade avkastning. Den mest anspråkslösa avkastningen kom från fonderna med fokus på Asien, främst på grund av problem med anknytning till fastighetssektorn i Kina. Årets början har varit utmanande för de systematiska strategierna.

STATENS PENSIONSUTGIFTER, VER:S ÖVERFÖRING TILL STATSBUDGETEN, PENSIONSAVGIFTSINTÄKTER OCH FONDERINGSGRAD

Statens Pensionsfond har fått allt större betydelse när det gäller att balansera upp utgifterna i statens pensionssystem. Statens pensionsutgifter uppgick till drygt 4,8 miljarder euro år 2021, och i budgeten för 2022 har man förberett sig på att de kommer att stiga till över 4,9 miljarder euro. VER betalar 40 procent av dessa utgifter till statsbudgeten, vilket år 2022 innebär sammanlagt över 1,9 miljarder euro.

Fram till utgången av juni har 999 miljoner euro överförts från fonden till statsbudgeten. Under motsvarande period var VER:s pensionsavgiftsintäkter 819 miljoner euro. De influtna avgiftsintäkterna motsvarar prognoserna. Fondens nettoavgiftsintäkter har blivit varaktigt negativa, dvs. det belopp som fonden överför till statsbudgeten är betydligt högre än beloppet av de avgiftsintäkter som inflyter till VER. Budgetöverföringen kommer att bli allt större i förhållande till fondens avgiftsintäkter, vilket dämpar fondens tillväxt.

Den förnyade lagen om statens pensionsfond trädde i kraft den 8 april 2022. En central förnyelse i samband med lagändringen är den gradvisa ökningen av överföringen till stadsbudgeten från 40 procent till 45 procent under åren 2024–2028. Dessutom, om VER:s fonderingsgrad är över 25 procent två kalenderår i rad, genomförs en extra överföring på 3 procent tills fonderingsgraden har återställts till under 25 procent. I slutet av 2021 uppgick statens pensionsansvar till 93,3 miljarder euro, och fonderingsgraden var därmed cirka 25,4 procent. VER kommer under 2022 att utvärdera de närmare konsekvenserna av lagändringen på VER:s strategi och placeringsplanering.

NYCKELTAL

|

|

|

|

|

30.6.2022

|

31.12.2021

|

30.6.2021

|

|

Placeringar, miljoner euro (marknadsvärde)

|

21 566

|

23 595

|

22 666

|

|

Ränteplaceringar

|

8 680

|

8 951

|

8 071

|

|

Aktieplaceringar

|

10 254

|

11 687

|

11 997

|

|

Övriga placeringar

|

2 640

|

2 691

|

2 338

|

|

Effekt av derivat

|

-8

|

266

|

258

|

|

|

|

|

|

Fördelningen av placeringsportfölj

|

|

|

|

|

Ränteplaceringar

|

40,2 %

|

37,9 %

|

35,6 %

|

|

Aktieplaceringar

|

47,5 %

|

49,5 %

|

52,9 %

|

|

Övriga placeringar

|

12,2 %

|

11,4 %

|

10,3 %

|

|

Effekt av derivat

|

0,0 %

|

1,1 %

|

1,1 %

|

|

|

|

|

|

1.1.–30.6.2022

|

1.1.–31.12.2021

|

1.1.–30.6.2021

|

|

Avkasting på placeringar

|

-7,3 %

|

14,6 %

|

9,3 %

|

|

Ränteplaceringar

|

|

|

|

|

Likvida ränteplaceringar

|

-7,4 %

|

0,7 %

|

0,6 %

|

|

Övriga ränteplaceringar

|

1,6 %

|

11,6 %

|

4,5 %

|

|

Private Credit -fonder

|

1,4 %

|

13,1 %

|

4,9 %

|

|

Aktieplaceringar

|

|

|

|

|

Noterade aktieplaceringar

|

-13,5 %

|

24,2 %

|

15,9 %

|

|

Private Equity -placeringar

|

10,6 %

|

47,7 %

|

20,4 %

|

|

Onoterade aktier

|

7,6 %

|

57,9 %

|

45,6 %

|

|

Övriga placeringar

|

|

|

|

|

Fastighetsfonder

|

3,9 %

|

13,3 %

|

4,0 %

|

|

Infrastrukturfonder

|

10,0 %

|

14,9 %

|

7,9 %

|

|

Hedge-fonder

|

3,7 %

|

5,1 %

|

3,5 %

|

|

|

|

|

|

Intäkter från pensionsavgifter, miljoner euro

|

819

|

1 550

|

791

|

|

Överföring till statsbudgeten, miljoner euro

|

999

|

1 941

|

-973

|

|

Nettoavgiftsintäkter, miljoner euro

|

-180

|

-391

|

-182

|

|

Pensionsansvar, miljarder euro

|

|

93,3

|

|

|

Fonderingsgrad, %

|

|

25 %

|

|

|

|

|

|

Mer information: Mer information ges av verkställande direktör Timo Löyttyniemi, fornamn.efternamn@ver.fi, tfn: 0295 201 210

Statens Pensionsfond (VER) är en fond som står utanför statsbudgeten. Fonden inrättades 1990 i syfte att hjälpa staten att finansiera framtida pensioner och jämna ut pensionsutgifterna. VER ansvarar i egenskap av placeringsorganisation för den professionella placeringen av statens pensionsmedel. Marknadsvärdet av VER:s placeringsportfölj var 21,6 miljarder euro i slutet av juni 2022.

Alla siffror som presenteras i detta meddelande är preliminära och oreviderade.