Avkastningen på VER:s placeringar 1.1–30.6.2021 var 9,3 %; den genomsnittliga årsavkastningen under tio år var 6,5 %

Publicerad 25-08-2021 kl. 16.01

PLACERINGSMILJÖN

Placeringsmarknaden har varit gynnsam under årets första halvår. Den allmänna bilden av ekonomin var positiv och den ekonomiska tillväxten var kraftig jämfört med det föregående krisåret. Ekonomin fick stöd av den stimulerande ekonomi- och penningpolitiken samt tilliten till coronavaccinationernas framskridande. Avkastningen på VER:s placeringar steg till en utmärkt nivå och alla tillgångsklasser gav en positiv avkastning.

Den ekonomiska tillväxten var kraftig och företagens resultat ökade, samt överskred förväntningarna. Tilliten till och tron på framtiden har varit bra, eftersom företagen och placerarna strävar efter att överblicka situationen bakom krisen. Tron på att coronaviruset kommer att fås under kontroll på ett eller annat sätt har lyft aktiemarknaden till nya rekord.

Räntenivån har hållits låg, men diskussionen om och oron över inflationen har ökat. Även om den allmänna synen är att inflationen tillfälligt ligger på en högre nivå, är oron över effekterna av den stora stimulansen av fiskal- och penningpolitiken delvis befogad. Nuläget är okänt och oberäkneliga grynnor och tomgång förekommer inom olika sektorer av ekonomin. De penningpolitiska åtgärderna har delvis aldrig förekommit tidigare och detta försvårar helhetsbedömningen av penningpolitikens följder.

Coronasituationen blev bättre under våren, men den så kallade deltavarianten ledde till en ny ökning av coronafallen i Finland och världen. Det har redan allmänt talats om den fjärde vågen, då sjukdomsfallen återigen ökat efter sommaren. Antalet allvarliga fall som kräver sjukhusvård har med tanke på omständigheterna varit ganska få, eftersom vaccinationstäckningen bland den äldre befolkningen är omfattande i många regioner.

AVKASTNINGEN AV VER:S PLACERINGSVERKSAMHET

I uppföljningen och bedömningen av Statens Pensionsfonds placeringsverksamhet läggs fokus allt mer på långsiktiga utfall och framtidsanalyser i stället för på kvartalsrapporter. VER publicerar ändå kvartalsinformation och kvartalskommentarer i samma omfattning som tidigare.

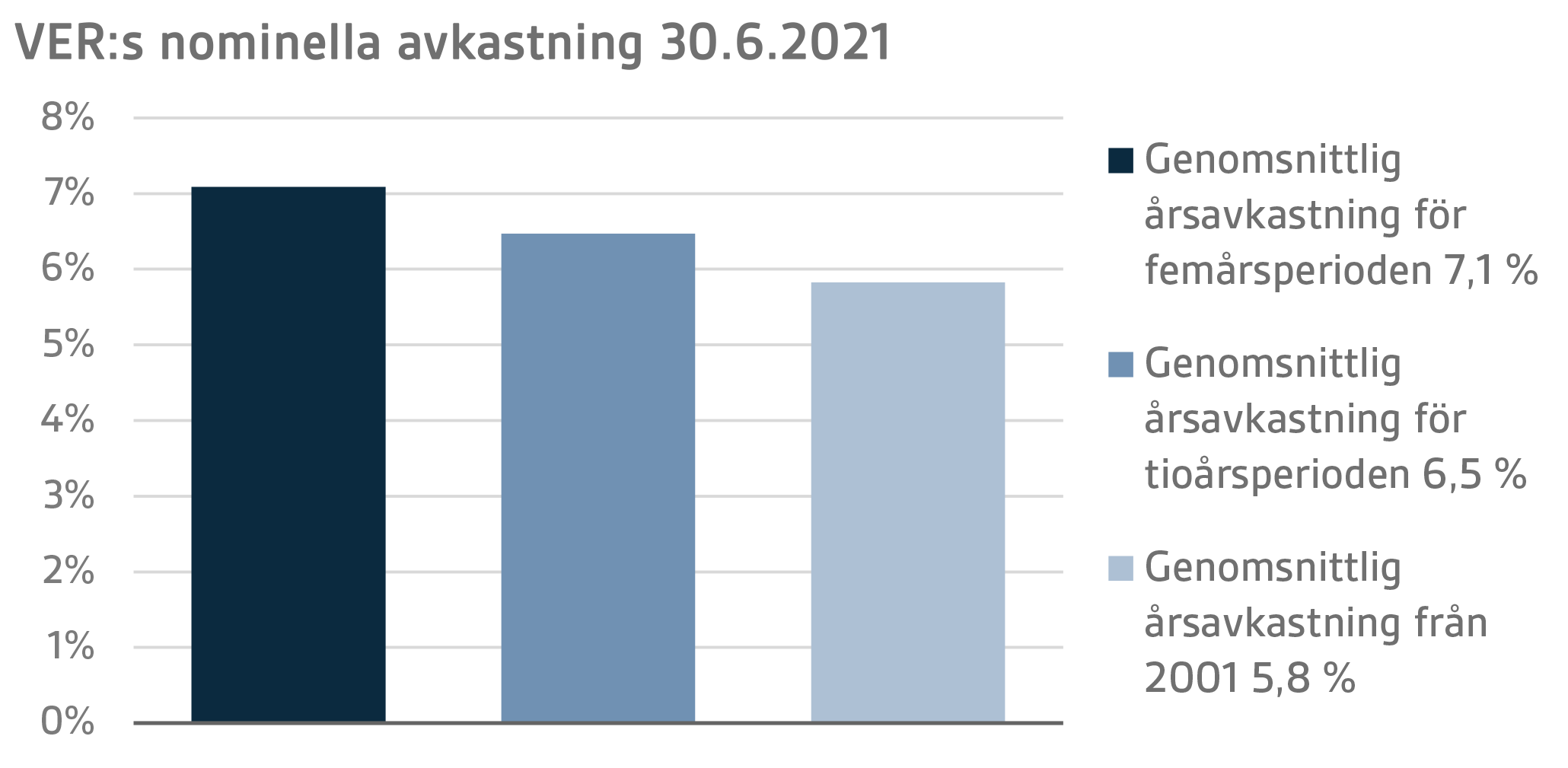

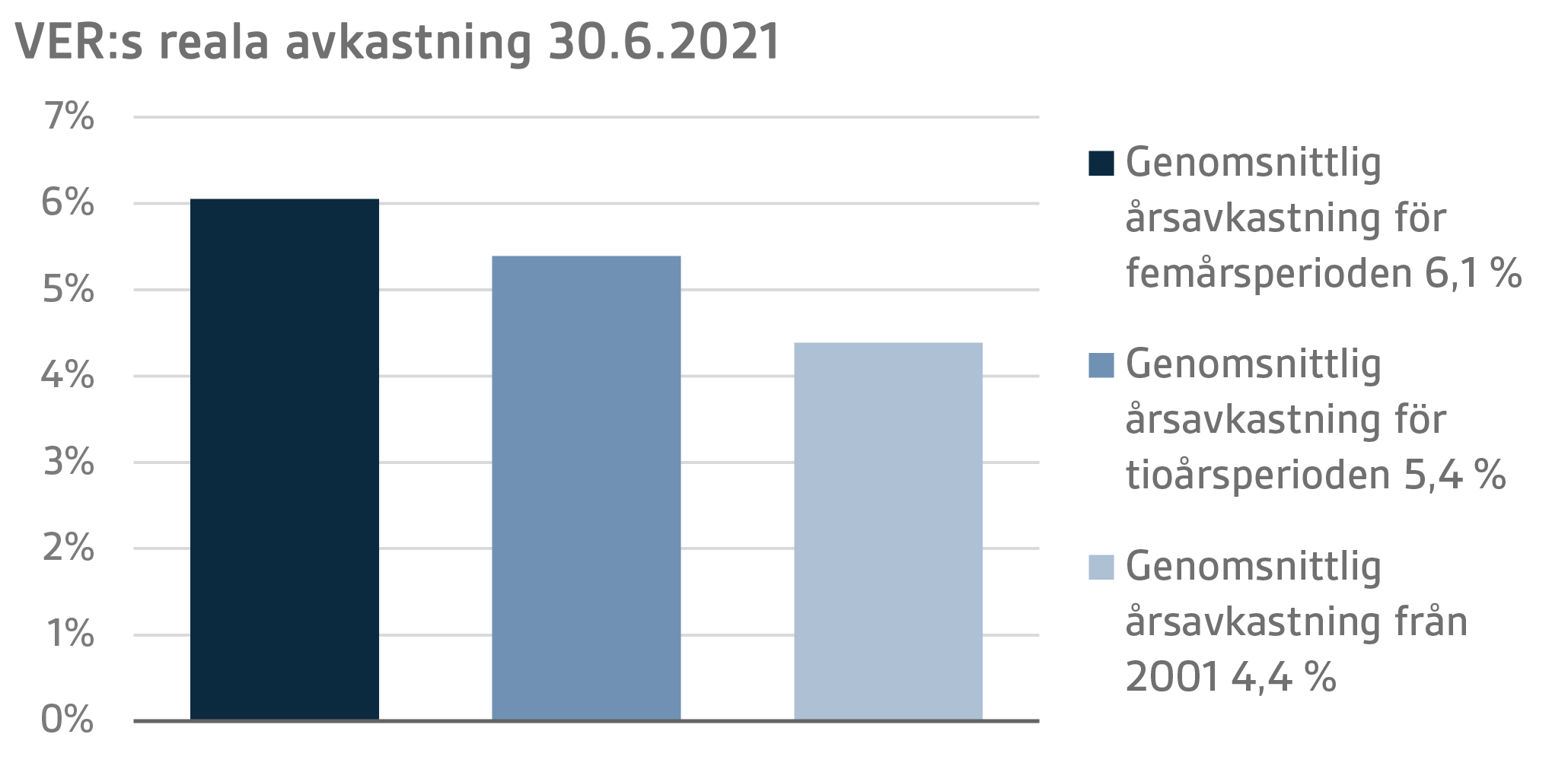

Värdet på VER:s placeringstillgångar den 30 juni 2021 var 22,7 miljarder euro. Avkastningen på placeringarna var 9,3 procent till verkligt värde under årets första kvartal. Medelvärdet av den nominella avkastningen under de fem senaste åren (1.7.2016–30.6.2021) var 7,1 procent, och motsvarande siffra för de tio senaste åren var 6,5 procent. Under den tid verksamheten har bedrivits i sin nuvarande form, sedan början av 2001, har medelavkastningen varit 5,8 procent.

Den reala avkastningen på placeringarna under det första kvartalet var 7,8 procent. Medelvärdet av den reala avkastningen under de fem senaste åren var 6,1 procent per år, och motsvarande siffra för de tio senaste åren var 5,4 procent per år. Under den tid verksamheten har bedrivits i sin nuvarande form, sedan början av 2001, har den genomsnittliga reala avkastningen varit 4,4 procent.

Ur statens synvinkel kan avkastningen av placeringsverksamheten också jämföras med kostnaden för statens skuld, eftersom en mindre statsskuld kan betraktas som ett alternativ till att samla medel i en fond inför de framtida pensionsutgifterna. Under de tio senaste åren har VER:s årsavkastning i genomsnitt varit 5,0 procentenheter högre än medelkostnaden för statsskulden. Sedan 2001 har VER:s avkastning till marknadsvärde varit sammanlagt cirka 9,9 miljarder euro större än den kumulativa medelkostnaden för statens skuld under samma tid beräknat enligt ett penningbelopp som motsvarar fonden.

Vid VER analyserar man avkastningen på lång sikt i förhållande till den allmänna marknadsutvecklingen genom att jämföra den realiserade avkastningen med ett globalt index, där vikten av aktieplaceringar är 50 procent och vikten av valutaskyddade obligationslån 50 procent.

DETALJERAD ANALYS AV JANUARI–JUNI 2021

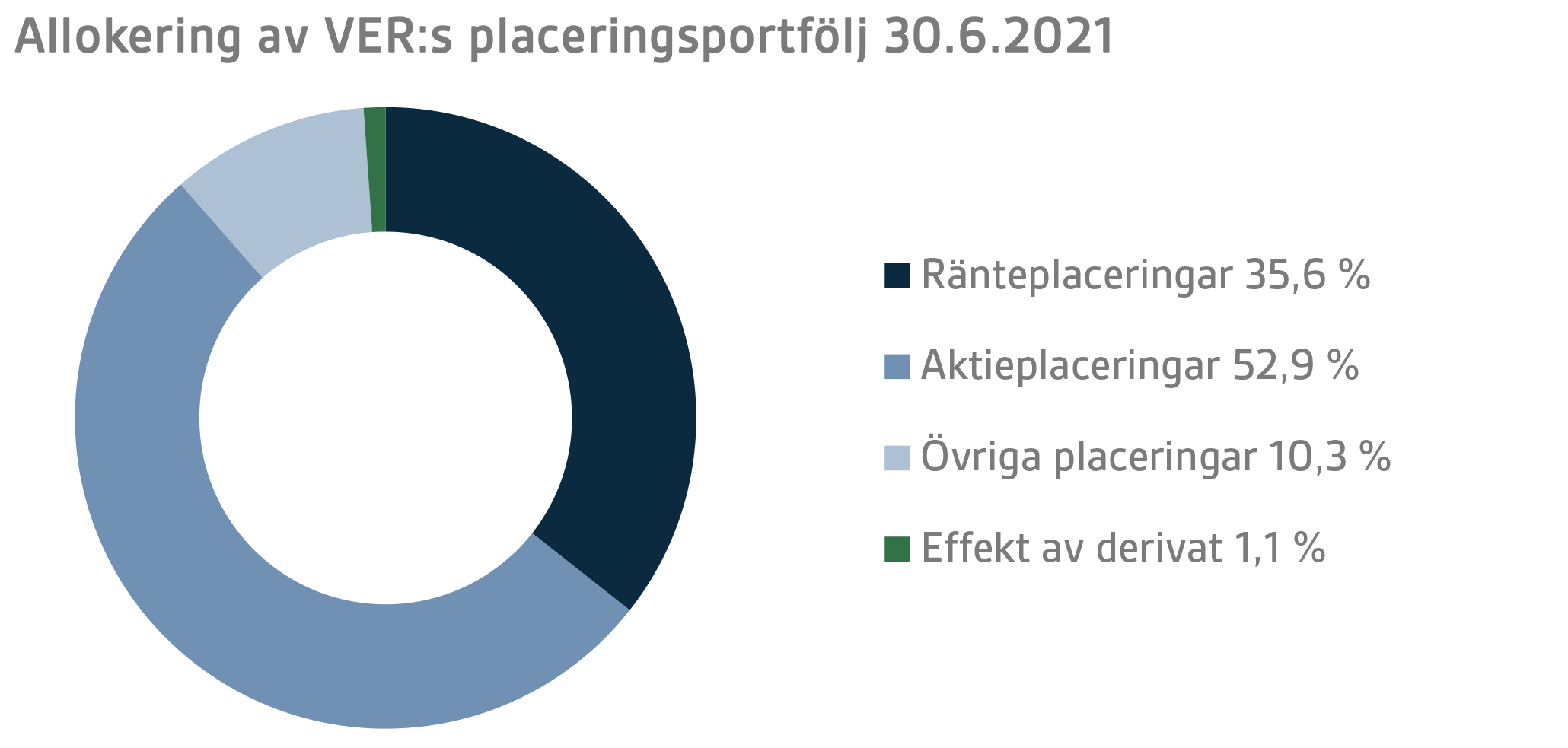

Enligt finansministeriets föreskrift delas VER:s placeringar in i ränteplaceringar, aktieplaceringar och övriga placeringar. I slutet av juni var andelen ränteplaceringar 35,6 procent, andelen aktieplaceringar 52,9 procent och andelen övriga placeringar 10,3 procent. Av de stora tillgångsklasserna avkastade de likvida ränteplaceringarna 0,6 procent och de noterade aktieplaceringarna 15,9 procent under årets första hälft.

RÄNTEPLACERINGAR

Likvida ränteplaceringar

Avkastningen på likvida ränteplaceringar under årets första hälft var 0,6 procent.

Under årets första hälft följde man utvecklingen av coronavaccinationerna och sjukdomsläget, prognoserna om ekonomisk tillväxt och inflation samt centralbankens kommunikation om fortsättningen för den lätta penningpolitiken.

Vid sitt möte i juni höjde centralbanken i USA, FED, sina tillväxt- och inflationsprognoser samt förbättrade sin bedömning av den kommande utvecklingen på arbetsmarknaden. Som en följd av detta tidigarelade centralbanken sin bedömning av räntehöjningarna och förutspådde två räntehöjningar på 25 räntepunkter år 2023. Den närmaste tidens höga inflationstal ansågs dock bero på huvudsakligen övergående faktorer. Ingen diskussion har ännu inletts om tidpunkten för minskningen av centralbankens värdepappersköp. Som en följd av de tidigarelagda förväntade ränteökningarna blev räntekurvan i USA betydligt flackare under det andra kvartalet efter att ha blivit brantare under det första kvartalet.

Även europeiska centralbanken höjde sina tillväxt- och inflationsprognoser vid sitt möte i juni, men gjorde inga ändringar i sin penningpolitiska linje. ECB meddelade att den accelererade takten för PEPP-köp som fastställdes i mars kommer att fortsätta också under årets tredje kvartal. I Europa var ränteförändringarna under det första kvartalet måttligare än i USA.

I VER:s likvida ränteplaceringar syntes den flackare dollarkurvan under det andra kvartalet i synnerhet som en utmärkt kvartalsavkastning på ränteplaceringar i tillväxtländernas statsobligationer efter ett svårt första kvartal. Företagslånens riskpremier smalnade något under det andra kvartalet och avkastningen var god i synnerhet när det gäller placeringar i företagslån med lägre kreditvärdighet.

Övriga ränteplaceringar

Med VER:s övriga ränteplaceringar avses placeringar i private credit-fonder och direkta lån till företag.

Avkastningen på övriga ränteplaceringar var 4,5 procent. Avkastningen på private credit-fonder var 4,9 procent och avkastningen på direkta lån 3,1 procent.

Även om private credit-placeringarna på samma sätt som övriga placeringskategorier har blivit lidande av pandemins effekter på ekonomin, kan man på det stora hela konstatera att private credit-managerna har klarat av krisen relativt bra. I synnerhet special situation-strategierna har i själva verket dragit nytta av störningen på marknaden, då företagens behov av förnyad finansiering har ökat och bankerna har dragit sig ur finansieringen av i synnerhet mindre företag. De största problemen har gällt fonder vars portfölj innehåller placeringar med anknytning till mobilitet och handel. Även för dessa fonder har dock den förväntade avkastningen för det innevarande året förbättrats i takt med att ekonomin har öppnats upp.

AKTIEPLACERINGAR

Noterade aktieplaceringar

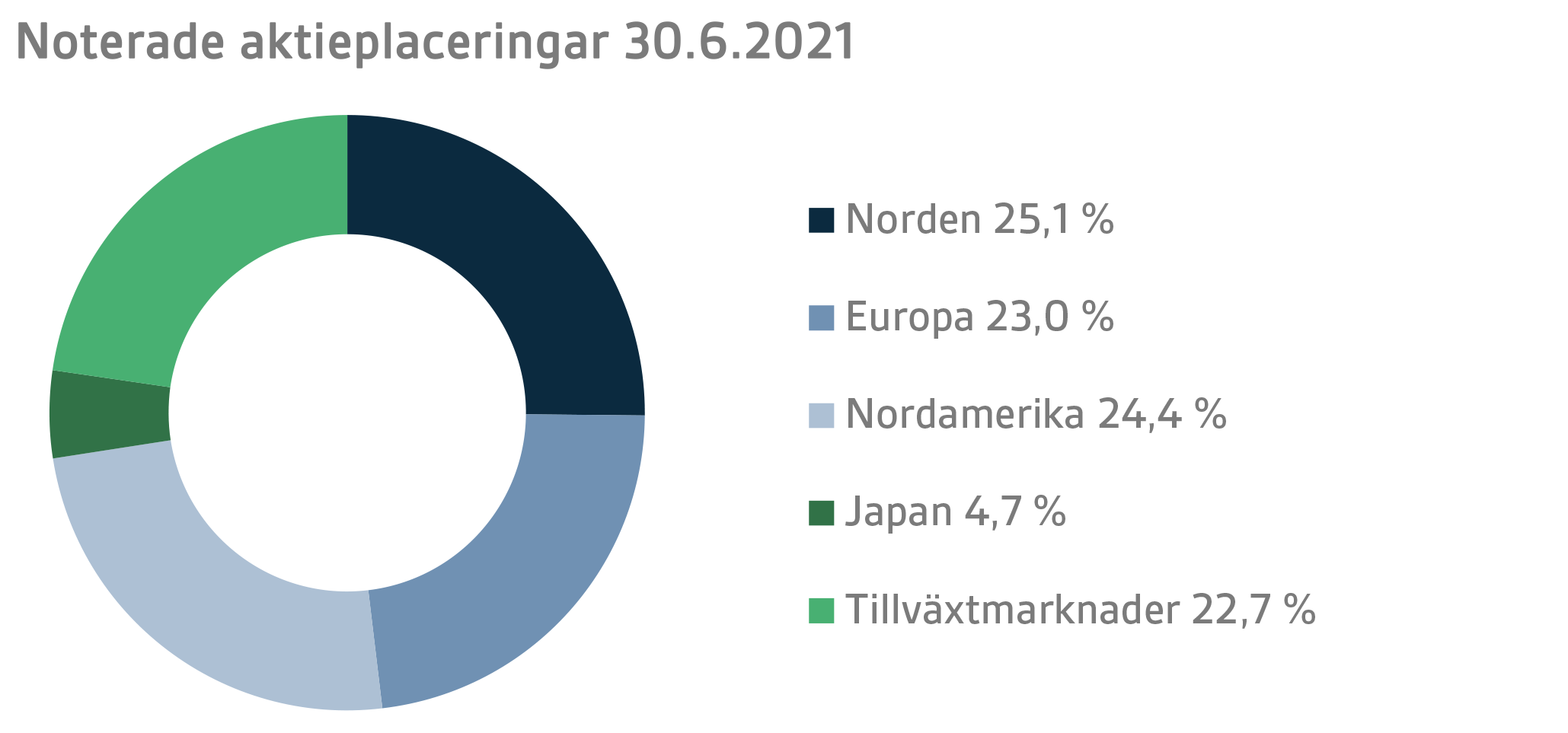

Avkastningen på noterade aktieplaceringar under årets första hälft var 15,9 procent.

Den globala aktiemarknaden uppvisade en stark utveckling under de första sex månaderna av 2021. Året började bra och fick fart av de positiva nyheterna om ekonomin. Uppgången på aktiemarknaden fortsatte ända fram till granskningsperiodens slut. Den första delen av året präglades av såväl börsbolagens resultat, som var bättre än prognoserna, som de positiva nyheterna på pandemifronten. Mot slutet av granskningsperioden ökade osäkerheten på finansieringsmarknaden en aning, bland annat som en följd av spridningen av virusmutationer, men perioden avslutades ändå med klart positiva avkastningar. Bäst avkastning gav VER:s aktieplaceringar på den Nordamerikanska marknaden, cirka 20 procent.

Återhämtningen av världsekonomin fortsatte att vara god under årets första hälft. Börsbolagen rapporterade resultat som var klart bättre än förväntat, även om en viss osäkerhet kunde skönjas i fråga om utsikterna, främst i fråga om den rådande globala bristen på komponenter. Också nyheterna om coronapandemin var uppmuntrande, trots att några mörka moln återigen uppstod mot slutet av granskningsperioden bland annat på grund av olika virusmutationer. Risksentimentet hölls på hög nivå under hela det första halvåret och tillgångsklasserna med högre risk, såsom aktier, var efterfrågade i den rådande miljön. Värdeaktierna var mer framgångsrika än tillväxtaktierna i denna miljö, även om avkastningsskillnaden minskade betydligt alldeles i slutet av granskningsperioden. Den minskade skillnaden förklarades i stor utsträckning av förändringen i räntemiljön, men också delvis av realiseringen av vinster efter den framgångsrika första delen av året. Värderingsnivåerna hade genomgående blivit synnerligen höga mot slutet av granskningsperioden tack vare den starka utvecklingen på aktiemarknaden. Visserligen var den allmänna resultatutvecklingen bland börsbolagen betydligt bättre än förväntat, och därför har de högre värderingsnivåerna åtminstone inte tillsvidare lyckats minska placerarnas risksentiment. En resultatökning krävs också under de närmaste åren, eftersom en stark resultatökning redan i nuläget i hög grad har prissatts på aktiemarknaden.

Övriga aktieplaceringar

VER:s övriga aktieplaceringar inbegriper placeringar i kapitalfonder, onoterade aktier och börsnoterade fastighetsfonder (REIT).

Placeringarna i kapitalfonder avkastade 20,4 procent, de onoterade aktierna 45,6 procent och de börsnoterade fastighetsfonderna 12,2 (TWR) procent.

Trots coronaåret har största delen av placeringarna i kapitalfonder klarat krisen med små skador. Staternas stödåtgärder och öppnandet av ekonomin har burit upp portföljbolagens affärsverksamhet. Både den positiva utvecklingen på aktiemarknaden, som ledde till en ökning av värderingsnivåerna, och lösgöringarna vid utmärkta värderingsnivåer ligger bakom fondernas goda avkastning.

De börsnoterade fastighetsfonderna har också gynnats av den positiva utvecklingen på aktiemarknaden.

ÖVRIGA PLACERINGAR

VER:s övriga placeringar omfattar placeringar i fastighets-, infrastruktur- och hedgefonder samt riskpremiestrategier.

Avkastningen på placeringar i onoterade fastighetsfonder var 4,0 procent och avkastningen på infrastrukturfondsplaceringar 7,9 procent.

Utvecklingen på fastighetsmarknaden har som helhet varit försiktigt positiv. I synnerhet avkastningen på logistik och bostadsfastigheter har på samma sätt som året innan hållits på en god nivå. Placerarnas intresse för fastigheter har bibehållits, vilket syns som ett uppsving på transaktionsmarknaden. Den kommande utvecklingen beträffande kontorslokaler och i synnerhet köpcentrum är fortsättningsvis beroende av att samhället öppnas upp och sjukdomsläget förbättras.

De lyckade lösgöringarna i fråga om portföljföretag och de betalade dividenderna ligger bakom den goda avkastningen på placeringarna i infrastrukturfonder. Coronakrisens inverkan på de fonder i portföljen som placerar i basinfrastruktur har också förblivit liten och företagens värderingsnivåer har blivit en aning högre.

Hedgefondernas och de systematiska strategiernas avkastning uppgick till 3,5 procent under det första halvåret. Förväntningarna på en hökaktigare penningpolitik från FED:s sida ökade volatiliteten på marknaden och åstadkom möjligheter för hedgefonderna. I fråga om hedgefonderna gav såväl de s.k. multistrategifonderna som fonderna med fokus på den asiatiska marknaden en genomgående god avkastning. Även en del av de kvantitativa fonderna uppvisade en ytterst god avkastning. Beträffande de systematiska strategierna bidrog tillväxtmarknadernas valutor och varumarknaden mest positivt.

STATENS PENSIONSUTGIFTER, VER:S ÖVERFÖRING TILL STATSBUDGETEN, PENSIONSAVGIFTSINTÄKTER OCH FONDERINGSGRAD

Statens Pensionsfond har fått och fortsätter under de närmaste åren att få en allt viktigare roll när det gäller att balansera upp statsekonomin. Statens pensionsutgifter uppgick redan till drygt 4,8 miljarder euro år 2020, och i budgeten för 2021 har man förberett sig på att de kommer att stiga till drygt 4,9 miljarder euro. VER betalar 40 procent av dessa utgifter till statsbudgeten, vilket år 2021 innebär sammanlagt över 1,9 miljarder euro.

Fram till utgången av juni har 973 miljoner euro överförts från fonden till statsbudgeten. Under motsvarande period var VER:s pensionsavgiftsintäkter 791 miljoner euro. De influtna avgiftsintäkterna motsvarar prognoserna. Fondens nettoavgiftsintäkter har blivit varaktigt negativa, dvs. det belopp som fonden överför till statsbudgeten är betydligt högre än beloppet av de avgiftsintäkter som inflyter till VER. Budgetöverföringen kommer att bli allt större i förhållande till fondens avgiftsintäkter, vilket dämpar fondens tillväxt.

I slutet av 2020 uppgick statens pensionsansvar till 93,1 miljarder euro (31.12.2020) och fonderingsgraden till cirka 23 procent. Statens Pensionsfonds styrelse uppdaterar sina långsiktiga mål efter den revidering av lagen om statens pensionsfond som nu är under beredning.

NYCKELTAL

|

|

|

|

30.6.2021

|

31.12.2020

|

|

Placeringar, miljoner euro (marknadsvärde)

|

22 666

|

20 964

|

|

Ränteplaceringar

|

8 071

|

7 599

|

|

Aktieplaceringar

|

11 997

|

10 994

|

|

Övriga placeringar

|

2 338

|

2 280

|

|

Effekt av derivat

|

258

|

91

|

|

|

|

|

Fördelningen av placeringsportfölj

|

|

|

|

Ränteplaceringar

|

35,6 %

|

36,2 %

|

|

Aktieplaceringar

|

52,9 %

|

52,4 %

|

|

Övriga placeringar

|

10,3 %

|

10,9 %

|

|

Effekt av derivat

|

1,1 %

|

0,4 %

|

|

|

|

|

1.1.–30.6.2021

|

1.1.–31.12.2020

|

|

Avkasting på placeringar

|

9,3 %

|

4,0 %

|

|

Ränteplaceringar

|

|

|

|

Likvida ränteplaceringar

|

0,6 %

|

2,1 %

|

|

Övriga ränteplaceringar

|

4,5 %

|

4,4 %

|

|

Private Credit -fonder

|

4,9 %

|

3,9 %

|

|

Aktieplaceringar

|

|

|

|

Noterade aktieplaceringar

|

15,9 %

|

6,2 %

|

|

Private Equity -placeringar

|

20,4 %

|

6,6 %

|

|

Onoterade aktier

|

45,6 %

|

12,2 %

|

|

Övriga placeringar

|

|

|

|

Fastighetsfonder

|

4,0 %

|

1,2 %

|

|

Infrastrukturfonder

|

7,9 %

|

12,2 %

|

|

Hedge-fonder

|

3,5 %

|

4,9 %

|

|

|

|

|

Intäkter från pensionsavgifter, miljoner euro

|

791

|

1 509

|

|

Överföring till statsbudgeten, miljoner euro

|

-973

|

1 931

|

|

Nettoavgiftsintäkter, miljoner euro

|

-182

|

-423

|

|

Pensionsansvar, miljarder euro

|

|

93,1

|

|

Fonderingsgrad, %

|

|

23 %

|

Mer information: Mer information ges av verkställande direktör Timo Löyttyniemi, fornamn.efternamn@ver.fi, tfn: 0295 201 210

Statens Pensionsfond (VER) är en fond som står utanför statsbudgeten. Fonden inrättades 1990 i syfte att hjälpa staten att finansiera framtida pensioner och jämna ut pensionsutgifterna. VER ansvarar i egenskap av placeringsorganisation för den professionella placeringen av statens pensionsmedel. Marknadsvärdet av VER:s placeringsportfölj var 22,7 miljarder euro i slutet av juni 2021.

Alla siffror som presenteras i detta meddelande är preliminära och oreviderade.