Årsöversikt 2019

Publicerad 28-02-2020 kl. 11.31

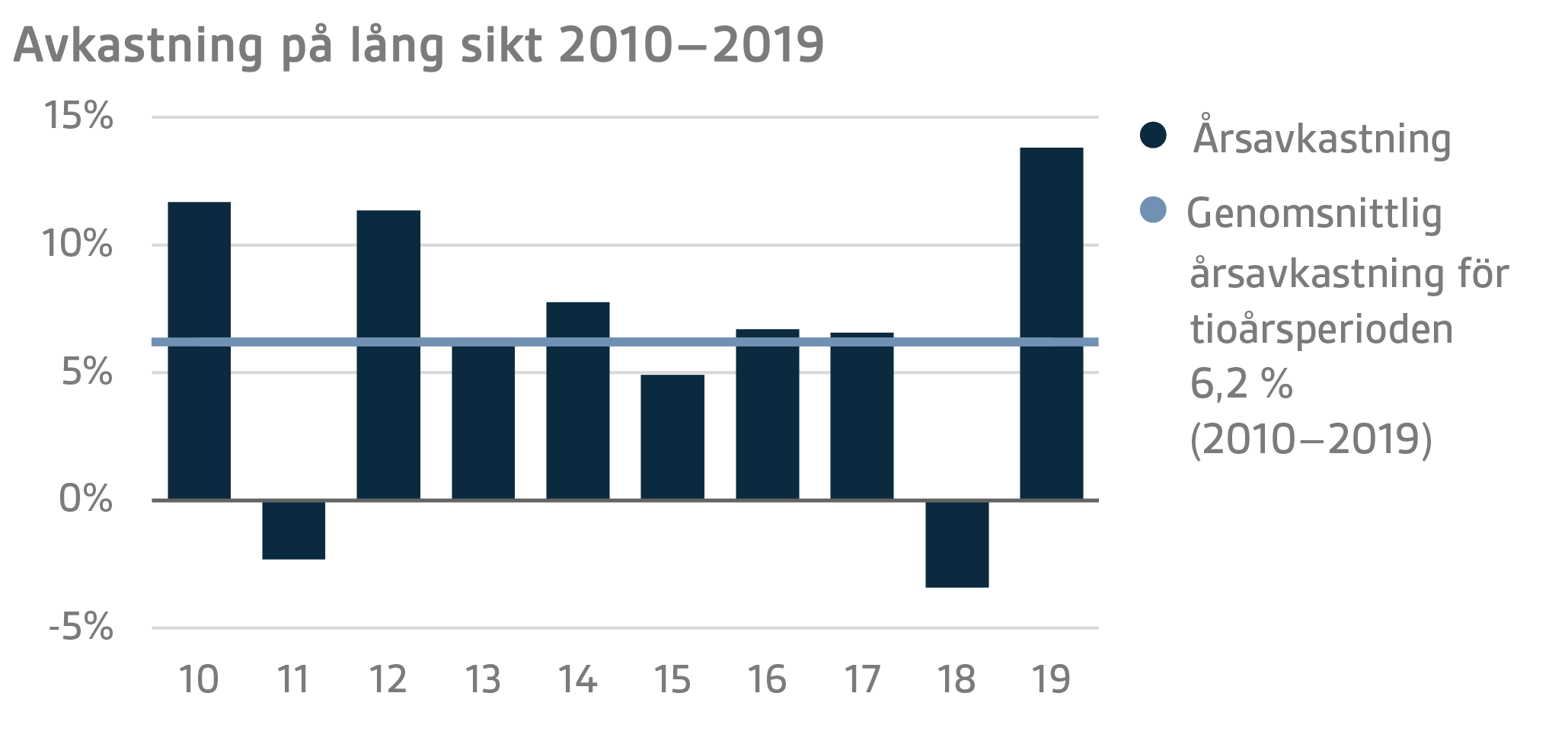

Avkastningen av placeringsverksamheten 13,8 % år 2019; medelavkastningen under tio år 6,2 %

Realekonomin utvecklades under 2019 som helhet relativt anspråkslöst på global nivå. Den globala ekonomiska tillväxten nådde inte ens upp till tre procent och har inte varit så här lam på tio år. Den globala handeln minskade ytterligare jämfört med året innan. I USA avmattades den ekonomiska utvecklingen något efter ett helt decennium av tillväxt, men inget tydde ändå på att landet skulle vara på väg in i en recession. I Europa försvårades situationen inom industrin avsevärt i synnerhet i Tyskland. Servicesektorn höll ändå den ekonomiska utvecklingen som helhet på en tillfredsställande nivå, och arbetslösheten fortsatte att minska i euroområdet.

En central faktor med tanke på placeringsmarknaden var att bankerna ändrade sin penningpolitik avsevärt och sänkte styrräntorna i tiotals länder. Den amerikanska centralbanken övergick i början av januari till en stimulerande penningpolitik, och senare gjorde även Europeiska centralbanken en ny räntesänkning och beslöt att inleda ett nytt köpprogram för värdepapper.

På placeringsmarknaden blev 2019 som helhet ett exceptionellt positivt år efter att de sista månaderna av 2018 präglats av en kraftig nedgång. Den positiva utvecklingen berodde till stor del på att centralbankerna lättade upp sin penningpolitik, och en annan bidragande faktor i slutet av året var de stigande förväntningarna på att de handelspolitiska problemen börjar lösa sig. Särskilt aktiemarknaden steg kraftigt i hela världen. Även räntemarknaden utvecklades på det stora hela i en positiv riktning i och med att risktilläggen minskade och även statslåneräntorna sjönk ytterligare.

Avkastningen på Statens Pensionsfonds placeringar var 13,8 procent till verkligt värde år 2019, vilket är det högsta resultatet på tio år. Den genomsnittliga nominella avkastningen var 5,6 procent för de fem senaste åren och 6,2 procent för de tio senaste åren.

Den reala avkastningen på placeringarna för år 2019 var 12,8 procent. Medelvärdet av VER:s reala avkastning under de fem senaste åren var 4,8 procent och den reala avkastningen under de tio senaste åren var 4,8 procent. Den reala avkastningen under tio år överstiger markant de uppskattningar som använts i de långsiktiga finansieringsanalyserna.

Enligt det mål som finansministeriet satt upp ska avkastningen på VER:s placeringar på lång sikt överstiga medelkostnaden för statens skuld. Under de tio senaste åren har avkastningen på VER:s placeringar till marknadsvärde i genomsnitt varit 4,5 procentenheter högre än medelkostnaden för statsskulden. Under den tid verksamheten har bedrivits i sin nuvarande form från år 2001 har avkastningen på VER:s placeringar varit cirka 7,4 miljarder euro större än medelkostnaden för statens skuld under samma tid.

VER:s stora tillgångsklasser, likvida ränteplaceringar och noterade aktier, gav vardera en bra avkastning år 2019. Avkastningen på likvida ränteplaceringar var 5,0 procent och avkastningen på noterade aktieplaceringar hela 24,6 procent. Även de övriga tillgångsklasserna uppvisade så gott som undantagslöst en klart positiv avkastning. Bland dessa kom den bästa avkastningen från börsnoterade fastighetsfonder (28,1 %), kapitalfonder (14,2 %) och infrastrukturfonder (12,8 %).

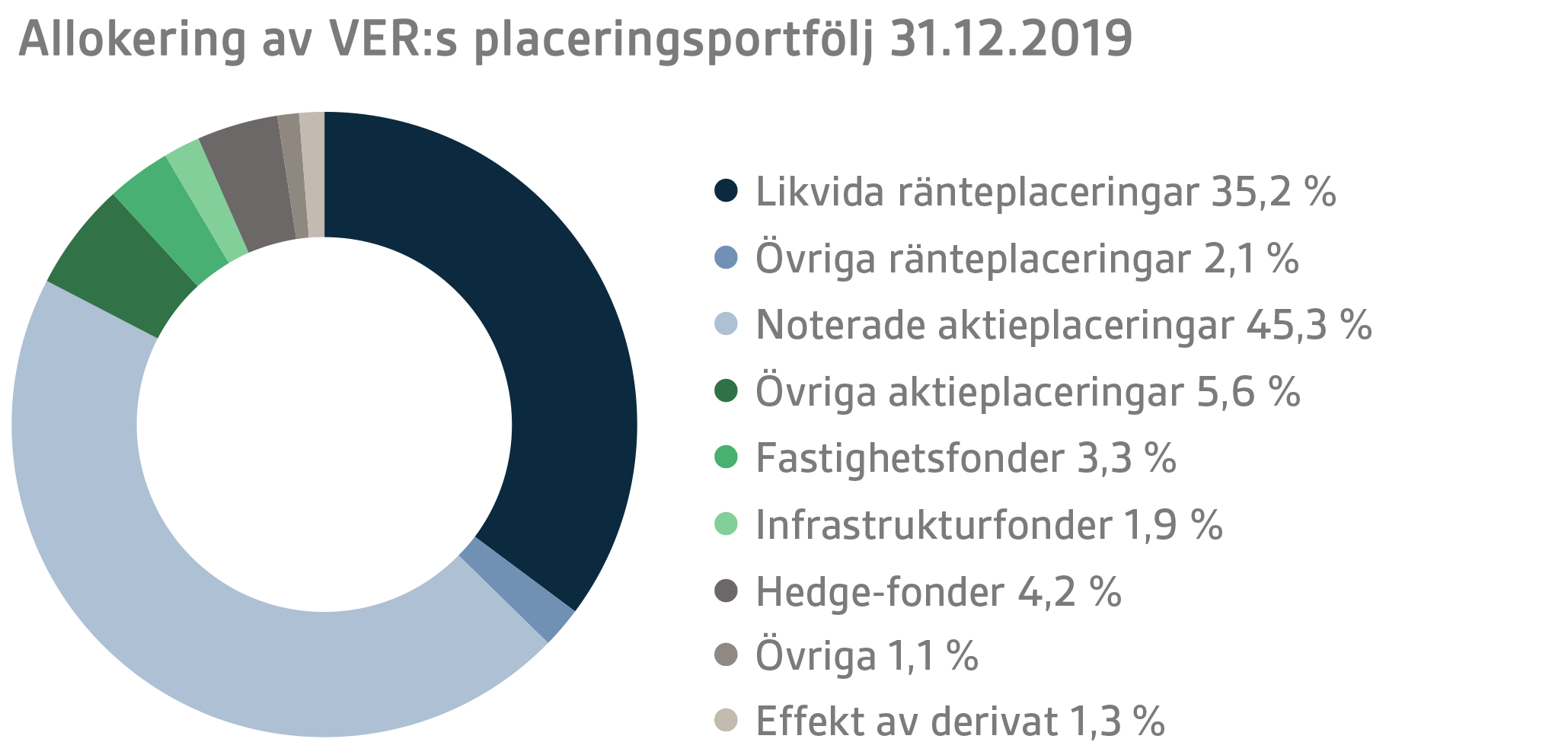

Marknadsvärdet av VER:s placeringstillgångar uppgick i slutet av 2019 till 20,6 miljarder euro. Placeringarna fördelade sig enligt följande: ränteplaceringar 37,3 procent, aktier 50,9 procent och övriga placeringar 10,4 procent. Resten av den riskkorrigerade allokeringen bestod av effekter av derivatinstrument.

RÄNTEPLACERINGAR

Likvida ränteplaceringar

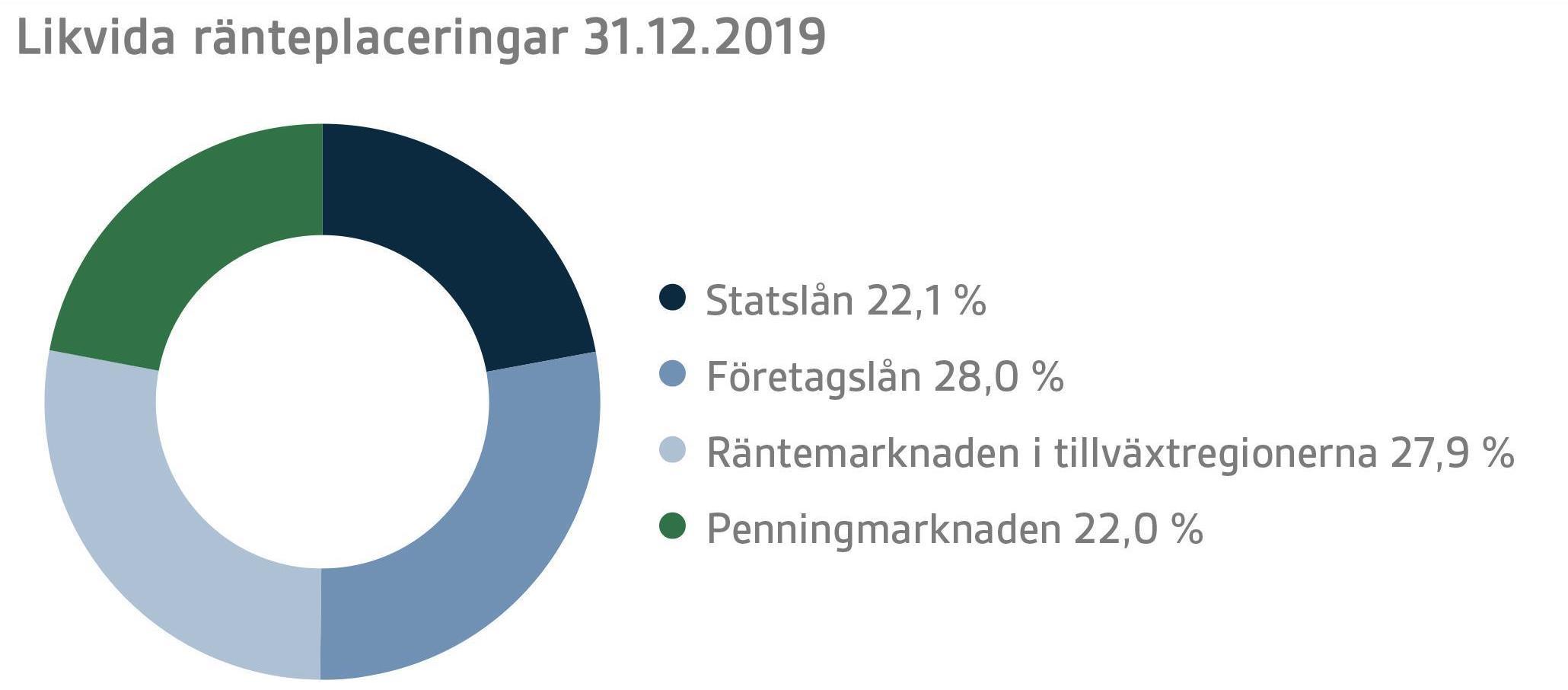

Den likvida ränteportföljen gav 2019 en avkastning på 5,0 procent och dess riskkorrigerade marknadsvärde uppgick i slutet av året till 7,3 miljarder euro (6,7 miljarder euro 2018). Ränteportföljens duration var hela året lägre än den neutrala durationen, och placeringarna i statslån var underviktade.

Efter de tre första kvartalen slutade räntorna att sjunka, och i synnerhet på de utvecklade marknaderna började räntorna på statslån och ränteswappar stiga. Kreditriskpremierna var emellertid alltjämt mycket låga, och på tillväxtmarknaderna utvecklades avkastningen i en mycket positiv riktning. Räntorna steg i och med de goda nyheterna om handelsförhandlingarna mellan USA och Kina, de skingrade orosmolnen kring brexit och de växande förväntningarna på att centralbankernas åtgärder ska få en positiv effekt på den ekonomiska tillväxten och inflationen, då den amerikanska centralbanken och Europeiska centralbanken under årets andra hälft gjorde det de hade signalerat om tidigare, nämligen lättade på penningpolitiken.

Den amerikanska centralbanken (FED) sänkte sin ränta med 25 räntepunkter i juli, september och oktober och slutade minska sin balansräkning. FED meddelade att banken inte kommer att röra räntorna under år 2020, men räntemarknaden prissatte vid årsskiftet ytterligare en räntesänkning på 25 räntepunkter för år 2020.

Europeiska centralbanken (ECB) beslutade på sitt septembermöte att lätta på penningpolitiken i betydande grad. Centralbankens depositionsränta sänktes till -0,50 procent och det beslutades att värdepappersköpen inleds på nytt i början av november. Depositionsräntan graderades så att negativ depositionsränta uppbärs först när bankernas depositioner överstiger kassakravet sexfaldigt. Därtill sänktes räntan på lånen inom ramen för det tidigare fastställda TLTRO-programmet och maturiteten förlängdes från två till tre år. Förväntningarna på att ECB ska sänka sin depositionsränta före slutet av 2020 hade nästan försvunnit vid årsskiftet.

Ränteindexen utvecklades mycket positivt under 2019 till stor del tack vare centralbankernas åtgärder, som ledde till att räntorna sjönk. I VER:s likvida ränteportfölj uppvisade framför allt tillväxträntemarknaderna en utmärkt avkastning.

De direkta ränteplaceringarnas andel av hela den likvida ränteportföljen uppgick vid årets slut till cirka 54 (55) procent. I slutet av 2019 hade fonden direkta ränteplaceringar i 334 (315) förbindelser och andelar i 43 (43) fonder.

Övriga ränteplaceringar

Med VER:s övriga ränteplaceringar avses placeringar i private credit-fonder och direkta icke-likvida lån. Private credit-fonderna är huvudsakligen kapitalfonder, och fonderna placerar i icke-likvida lån.

Trots att investerarna redan länge haft höga förväntningar på en korrigeringsrörelse på den icke-likvida räntemarknaden fortsatte deras intresse för private credit-placeringar att öka. Mängden investerbart kapital, och därmed även konkurrensen, har ökat, vilket har påverkat användningen av kovenanter i samband med managernas placeringar. Obefintliga eller allt svagare säkerheter för lån har lett till en allt större oro över hur private credit-fondernas avkastning kommer att utvecklas under de kommande åren.

De övriga ränteplaceringarna avkastade 3,0 (8,4) procent under 2019. Avkastningen på private credit-fonder var 1,7 (TWR) procent och avkastningen på direkta lån 4,9 (TWR) procent. Under årets lopp placerade VER i två nya fonder (90 miljoner euro). Andelen öppna placeringsförbindelser var 327 (356) miljoner euro i slutet av året. VER har beviljat direkta lån till två målbolag.

I slutet av året var de övriga ränteplaceringarnas vikt i VER:s portfölj 2,1 (2,2) procent.

AKTIEPLACERINGAR

Noterade aktieplaceringar

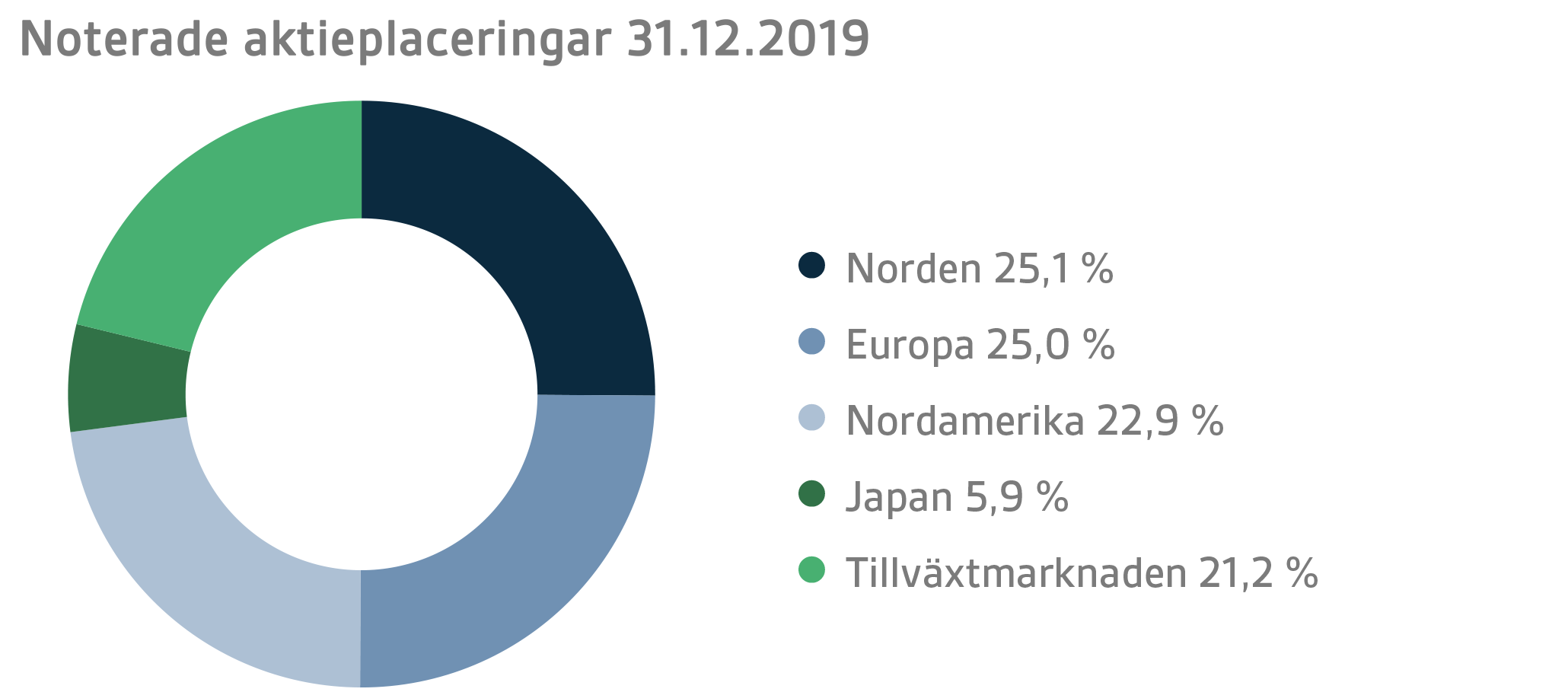

År 2019 var ett synnerligen starkt år för aktieplacerarna. Redan i januari skedde en positiv utveckling främst tack vare centralbankernas åtgärder, och snart hade alla glömt den osäkra stämning som överskuggade aktiemarknaden ännu under det sista kvartalet av 2018. Bortsett från några korta perioder hölls risksentimentet på hög nivå genom hela året, och de tillgångsklasser som är förknippade med större risk, såsom aktierna, gav en utmärkt avkastning. Avkastningen på aktieportföljen, som innehåller VER:s börsnoterade aktier och fondandelar, var i slutet av året 24,6 (-7,4) procent. Alla delportföljer uppvisade en klart positiv avkastning vid årets slut, och den bästa avkastningen gav VER:s placeringar på den nordamerikanska aktiemarknaden.

Även om avkastningen på aktier var på en mycket hög nivå vid årets slut präglades året också av en viss osäkerhet. De handelspolitiska förhandlingarna mellan USA och Kina, inklusive alla vändningar i dessa, skakade marknaden tidvis riktigt ordentligt. Även Brexit-läget skapade stora rubriker under årets lopp, men de kaotiska faserna av utträdesprocessen hade sist och slutligen en förvånansvärt liten effekt på marknadssentimentet. Centralbankerna, deras försäkrande uttalanden och delvis också deras åtgärder hade en nyckelroll även detta år. Den stimulerande penningpolitiken fortsatte och höll samtidigt räntorna kvar på samma låga nivå som tidigare. Detta skapade goda ramar för de tillgångsklasser som kännetecknas av en högre risk och resulterade bl.a. i den starka, positiva utveckling som upplevdes på aktiemarknaden.

Värdet på noterade aktier, beräknat enligt marknadsvärdet, steg från 7,8 miljarder euro (2018) vid årsskiftet till 9,3 miljarder euro. Andelen direkta placeringar i portföljen var vid årets slut 23,7 (27,0) procent, och andelen fondplaceringar var 76,3 (73,0) procent. I slutet av året hade VER direkta placeringar i 98 (102) bolag och andelar i 67 (67) olika fonder.

Övriga aktieplaceringar

VER:s övriga aktieplaceringar inbegrep placeringar i kapitalfonder, onoterade aktier och börsnoterade fastighetsfonder (REIT). I slutet av året stod de övriga aktieplaceringarna för 5,6 (4,8) procent av VER:s portfölj.

För kapitalfonderna var 2019 ett mycket bra år, eftersom fonderna gynnades av den starka utvecklingen på aktiemarknaden. De höga värderingsnivåerna på aktier möjliggjorde också lyckade lösgöringar för kapitalfonderna och en positiv värdeutveckling för portföljföretagen. Avkastningen på placeringar i kapitalfonder var vid årets slut 14,2 (13,4) procent. Under årets lopp gjordes placeringar i fyra nya fonder (cirka 144 miljoner euro). Andelen öppna placeringsförbindelser var 601 (596) miljoner euro vid årets slut.

De onoterade aktieplaceringarna innefattade betydande placeringar i fyra bolag. Portföljens avkastning var vid årets slut 8,2 procent.

Avkastningen på börsnoterade fastighetsfonder följde den synnerligen starka utvecklingen på aktiemarknaden. Portföljens avkastning uppgick i slutet av året till 28,1 procent.

ÖVRIGA PLACERINGAR

VER:s övriga placeringar omfattar placeringar i realtillgångsfonder (fastighets- och infrastrukturfonder) samt hedgefonder och riskpremieplaceringar. I slutet av 2019 uppgick de övriga placeringarnas marknadsvärde till 2 146 (1 823) miljoner euro, och deras andel av VER:s portfölj var 10,4 (9,9) procent. Fastighetsfondernas andel av de placerade medlen var 3,3 (3,2), infrastrukturfondernas andel 1,9 (1,6), hedgefondernas andel 4,2 (4,2) och riskpremieplaceringarnas andel 1,1 (0,9) procentenheter.

Fastighetsmarknaden fortsatte att i likhet med tidigare år utvecklas i en positiv riktning. Skillnaderna mellan de olika sektorerna ökade dock, och bl.a. affärsfastigheterna gav en sämre avkastning än bostads- och logistikfastigheterna. Avkastningen på placeringar i onoterade fastighetsfonder var 9,8 (11,1) procent. Under årets lopp gjordes två nya fondplaceringar (ca 115 miljoner euro), och andelen öppna placeringsförbindelser var 446 (419) miljoner euro vid årets slut.

Placeringarna i infrastrukturfonder gav även detta år en mycket bra avkastning. Tack vare dividendintäkterna och några lyckade lösgöringar steg portföljens avkastning till 12,8 (11,2) procent vid årets slut. Under årets lopp gjordes placeringar i tre nya fonder (ca 156 miljoner euro). Andelen öppna placeringsförbindelser var 278 (254) miljoner euro vid årets slut.

Avkastningen på hedgefonder var 4,9 (-2,5) procent år 2019. Portföljen gav, med beaktande av riskkorrigeringen, en bra avkastning trots dess låga korrelation med aktie- och räntemarknaden. En synnerligen bra avkastning i portföljen gav relative value- och makrofonderna, detta trots att miljön präglades av en låg volatilitet. För volatilitetsfonderna och de kvantitativa fonderna var 2019 ett utmanande år.

Avkastningen på riskpremieplaceringar för 2019 var -0,5 (-10,3) procent. Avkastningen tyngdes alltjämt av förlusterna i fråga om value- och qualitystrategier som grundar sig på akademisk forskning. Dessa strategier gavs mindre vikt i portföljen under årets lopp. Momentum- och carrystrategierna gav en skälig avkastning. Korrelationen till de traditionella tillgångsklasserna var alltjämt låg.

Ansvarsfull placeringsverksamhet

Statens Pensionsfonds styrelse godkände hösten 2019 nya principer för ansvarsfull placering. ESG-kriterierna, som gäller placeringsobjektens miljö, samhällsansvar och god förvaltningssed, utgör en väsentlig del av bedömningen av de långsiktiga riskerna och möjligheterna. Genom de nya principerna för ansvarsfull placering skärper VER sina förfaranden på olika sätt. Det innebär bl.a. att vissa placeringar utesluts ur placeringsrymden och framför allt att ansvarsaspekterna integreras mer konkret i placeringsprocesserna. Principerna fokuserar allt mer på koldioxidavtrycket. VER gör inga direkta aktie- eller ränteplaceringar i företag, vars omsättning till mer än 10 procent härrör från verksamhet som bygger på stenkol eller brunkol eller från förbränning av torv. I principerna fastställs också mål för att minska koldioxidavtrycket av VER:s direkta aktieplaceringar som helhet.

Principerna för ansvarsfull placering iakttas i VER:s samtliga placeringskategorier. Verkställandet kan variera mellan olika tillgångsklasser, eftersom möjligheterna att tillämpa principerna i de olika placeringskategorierna varierar. VER har under flera möten med representanter för de fonder och bolag som ingår i placeringsportföljen fört fram ESG-frågor och har även deltagit aktivt i de finländska portföljbolagens bolagsstämmor.

Statens pensionsutgifter fortsätter att öka

Statens Pensionsfond får en allt starkare roll som en balanserande faktor i statsekonomin. Statens pensionsutgifter uppgick redan till drygt 4,7 miljarder euro år 2019. Eftersom VER betalar 40 procent av dessa utgifter till statsbudgeten, var VER:s överföring till budgeten cirka 1,9 miljarder euro. År 2019 inflöt nästan 1,5 miljarder euro i pensionsavgifter till VER. Fondens nettoavgiftsintäkter har blivit varaktigt negativa, dvs. det belopp som fonden överför till statsbudgeten är högre än beloppet av de avgiftsintäkter som inflyter till VER. Budgetöverföringen kommer att bli allt större i förhållande till fondens avgiftsintäkter, vilket dämpar fondens tillväxt.

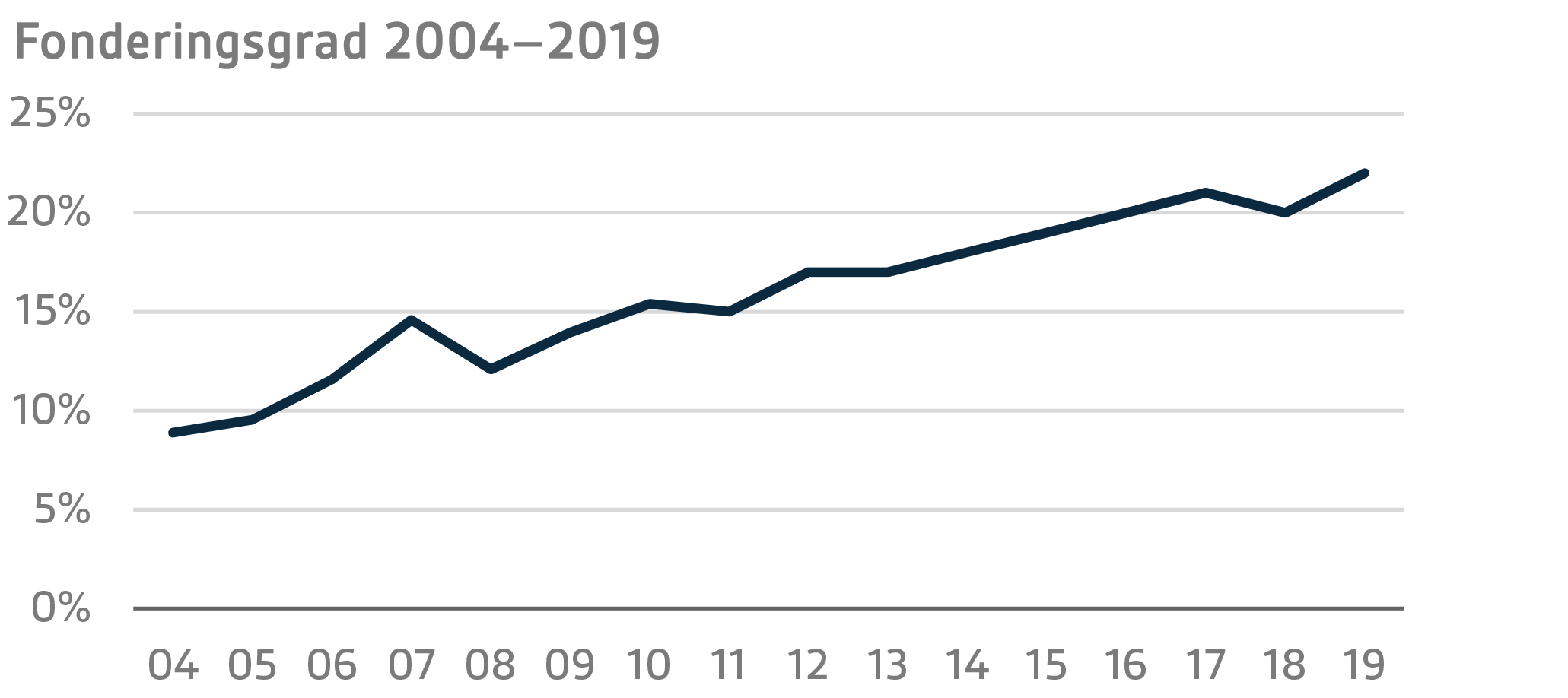

Statens Pensionsfonds styrelse godkände i juni 2016 en strategi, där fondens långsiktiga målsättning preciserades. Enligt strategin strävar man efter att uppnå det lagstadgade fonderingsmålet på 25 procent senast år 2033. Detta förutsätter att utvecklingen i nettoavgiftsintäkterna hålls nära den uppskattade nivån och att den reala avkastningen på placeringarna hålls på en relativt god nivå. I slutet av 2019 uppgick statens pensionsansvar till 92,7 miljarder euro, och fonderingsgraden var därmed cirka 22 procent. I strategin fastställdes också de principer enligt vilka placeringsportföljens risknivå och basallokering ska härledas ur de fonderingsmål som satts upp för fonden.

VER:s administration

Statens Pensionsfond (VER), som inrättades 1990, är en fond som står utanför statsbudgeten. VER är en placeringsorganisation som har till uppgift att förvalta de medel som anförtros denna. Alla uppgifter i anslutning till insamlingen och inkasseringen av pensionsavgifter i statens pensionssystem, liksom även handläggningen av pensionsansökningar och utbetalningen av pensioner, sköts av Keva. VER betalar omkostnader till Keva, och år 2019 uppgick dessa omkostnader till 17,3 miljoner euro.

Finansministeriet ansvarar för den allmänna styrningen och tillsynen över VER, och ministeriet har rätt att utfärda allmänna föreskrifter om organiseringen av fondens förvaltning, fondens ekonomiadministration och fondens placeringsverksamhet. Enligt den gällande föreskriften ska minst 35 procent av VER:s placeringar vara ränteplaceringar, medan aktieplaceringarna får uppgå till högst 55 procent och kategorin övriga placeringar till högst 12 procent av portföljens värde. Fastighetsplaceringarna ska enligt föreskriften göras som fondplaceringar eller motsvarande indirekta placeringar.

VER:s styrelse utses av finansministeriet. Styrelsen består av sju ledamöter, av vilka tre har utsetts bland personer som föreslagits av statens personalorganisationer. Posten som styrelseordförande har innehafts av Jukka Pekkarinen och posten som ordförande för den rådgivande placeringsdelegationen av Jussi Laitinen.

Verksamhetskostnaderna uppgick till 7,5 miljoner euro, dvs. 0,04 procent av det genomsnittliga kapitalet under året. Vid årets slut hade VER 24 anställda. Posten som verkställande direktör har innehafts av Timo Viherkenttä. VER satsar på att utveckla personalens yrkeskunnighet, vilket är viktigt med tanke på både målet att uppnå goda placeringsintäkter och riskhanteringen.

Nycketal 2019

|

|

2019

|

2018

|

|

Placeringsportföljens avkastning

|

13,8 %

|

-3,4 %

|

|

Realavkastning

|

12,8 %

|

-4,5 %

|

|

|

|

|

|

Avkastning per tillgångsklass

|

|

|

|

Ränteplaceringar

|

|

|

|

Likvida ränteplaceringar

|

5,0 %

|

-1,9 %

|

|

Private credit fonder

|

1,7 %

|

12,4 %

|

|

Direkta icke-likvida lån

|

4,9 %

|

3,8 %

|

|

Aktieplaceringar

|

|

|

|

Noterade aktier

|

24,6 %

|

-7,4 %

|

|

Kapitalfonder

|

14,2 %

|

13,4 %

|

|

Onoterade aktier

|

8,2 %

|

7,3 %

|

|

Börsnoterade fastighetsfonder (REIT)

|

28,1 %

|

-9,6 %

|

|

Övriga placeringar

|

|

|

|

Onoterade fastighetsfonder

|

9,8 %

|

11,1 %

|

|

Infrastrukturfonder

|

12,8 %

|

11,2 %

|

|

Hedgefonder

|

4,9 %

|

-2,5 %

|

|

Riskpremieplaceringar

|

-0,5 %

|

-10,3 %

|

|

|

|

|

|

Medelvärdet av avkastningen

|

5 år

|

10 år

|

|

Medelvärdet av portföljens avkastning p.a.

|

5,6 %

|

6,2 %

|

|

Medelvärdet av realavkastningen p.a.

|

4,8 %

|

4,8 %

|

|

Medelvärdet av statens effektiva medelränta p.a.

|

1,3 %

|

1,7 %

|

|

|

|

|

|

Allokeringsfördelning i portföljen

|

2019

|

2018

|

|

Placeringar totalt, mn euro

|

20 588,1

|

18 485,7

|

|

|

|

|

|

Ränteplaceringar

|

37,3 %

|

38,4 %

|

|

Likvida ränteplaceringar

|

35,2 %

|

36,2 %

|

|

Övriga ränteplaceringar

|

2,1 %

|

2,2 %

|

|

Aktieplaceringar

|

50,9 %

|

47,2 %

|

|

Noterade aktier

|

45,3 %

|

42,4 %

|

|

Övriga aktieplaceringar

|

5,6 %

|

4,8 %

|

|

Övriga placeringar

|

10,4 %

|

9,9 %

|

|

Onoterade fastighetsfonder

|

3,3 %

|

3,2 %

|

|

Infrastrukturfonder

|

1,9 %

|

1,6 %

|

|

Hedgefonder

|

4,2 %

|

4,2 %

|

|

Riskpremieplaceringar

|

1,1 %

|

0,9 %

|

|

|

|

|

|

Nyckeltal

|

2019

|

2018

|

|

Volatilitet

|

4,7 %

|

6,2 %

|

|

Sharpe ratio

|

3,0

|

-0,5

|

|

|

|

|

|

Övriga nycketal

|

2019

|

2018

|

|

Pensionsavgiftsintäkter, mn euro

|

1 497

|

1 442

|

|

Nettoavgiftsintäkter, mn euro

|

1 894

|

1 859

|

|

Överföring till statsbudgeten, mn euro

|

-396

|

-417

|

|

Balansomslutning, mn euro

|

15 564

|

15 406

|

|

Pensionsansvar, md euro

|

92,7

|

92,1

|

|

Fonderingsgrad

|

22 %

|

20 %

|

Mer information:

Mer information fås av verkställande direktör Timo Löyttyniemi, fornamn.efternamn@ver.fi, tfn: 0295 201 210.

Statens Pensionsfond (VER) är en fond som står utanför statsbudgeten. Fonden inrättades 1990 i syfte att hjälpa staten att finansiera framtida pensioner och jämna ut pensionsutgifterna. VER ansvarar i egenskap av placeringsorganisation för den professionella placeringen av statens pensionsmedel. Marknadsvärdet av VER:s placeringsportfölj var 20,6 miljarder euro i slutet av 2019.