VER:s tillgångar 20 miljarder euro; avkastningen på placeringarna 1.1–30.9.2019 var 10,1 % och den genomsnittliga årsavkastningen under tio år var 6,1 %

Publicerad 22-10-2019 kl. 16.26

PLACERINGSMILJÖN

De tre första kvartalen av 2019 förlöpte i positiva tecken på placeringsmarknaden. Aktiemarknaden började genast i januari stiga brant efter den kraftiga nedgången i slutet av föregående år, och trots att vissa svackor har förekommit under året har kurvan överlag pekat klart uppåt på marknaden nästan överallt.

Också räntemarknaden uppvisade i det stora hela en positiv utveckling i och med att de allmänna räntenivåerna sjönk och många risktillägg samtidigt minskade.

Den positiva marknadsutvecklingen berodde i hög grad på centralbankernas penningpolitik och förväntningarna på de kommande penningpolitiska åtgärderna. Av samma orsaker påverkades aktiemarknaden och räntemarknaden, som kännetecknas av hög risk, inte nämnvärt av att den ekonomiska tillväxten och de makroekonomiska prognoserna försvagades i viktiga ekonomiområden.

AVKASTNINGEN AV VER:S PLACERINGSVERKSAMHET

I uppföljningen och bedömningen av Statens Pensionsfonds placeringsverksamhet läggs fokus allt mer på långsiktiga utfall och framtidsanalyser i stället för på kvartalsrapporter. VER publicerar ändå kvartalsinformation och kvartalskommentarer i samma omfattning som tidigare.

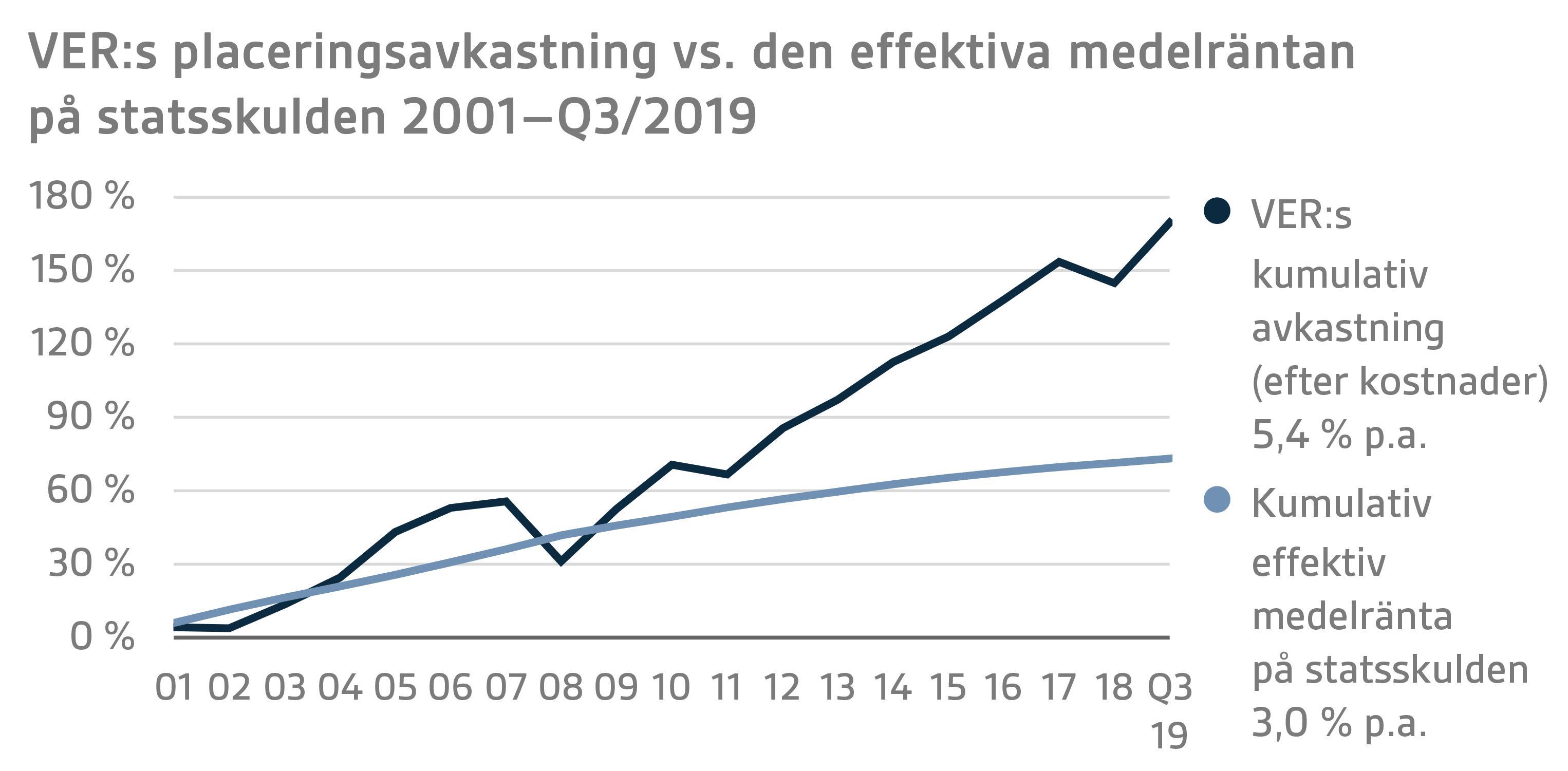

Värdet på VER:s placeringstillgångar den 30 september 2019 var 20,0 miljarder euro. Avkastningen på placeringarna var 10,1 procent till verkligt värde under årets tre första kvartal. Medelvärdet av den nominella avkastningen under de fem senaste åren (1.10.2014–30.9.2019) var 5,1 procent, och motsvarande siffra för de tio senaste åren var 6,1 procent. Under den tid verksamheten har bedrivits i sin nuvarande form, sedan början av 2001, har medelavkastningen varit 5,4 procent.

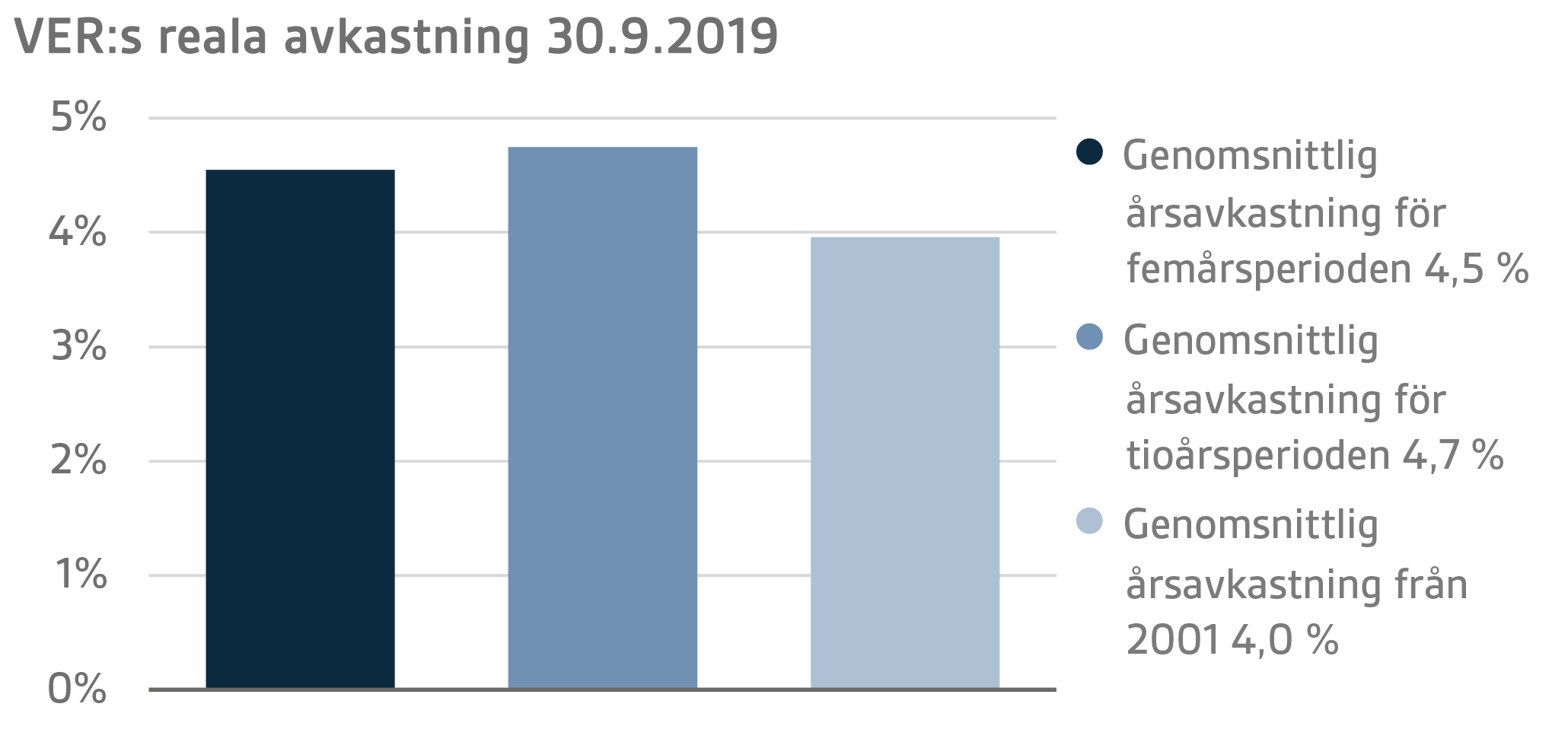

Den reala avkastningen på placeringarna under de tre första kvartalen var 9,3 procent. Medelvärdet av den reala avkastningen under de fem senaste åren var 4,5 procent per år, och motsvarande siffra för de tio senaste åren var 4,7 procent per år.

Ur statens synvinkel kan avkastningen av placeringsverksamheten också jämföras med kostnaden för statens skuld, eftersom en mindre statsskuld kan betraktas som ett alternativ till att samla medel i en fond inför de framtida pensionsutgifterna. Under de tio senaste åren har VER:s årsavkastning i genomsnitt varit 4,3 procentenheter högre än medelkostnaden för statsskulden. Sedan 2001 har VER:s avkastning till marknadsvärde varit sammanlagt cirka 6,7 miljarder euro större än den kumulativa medelkostnaden för statens skuld under samma tid beräknat enligt ett penningbelopp som motsvarar fonden.

Vid VER analyserar man avkastningen på lång sikt i förhållande till den allmänna marknadsutvecklingen genom att jämföra den realiserade avkastningen med ett globalt index, där vikten av aktieplaceringar är 50 procent och vikten av valutaskyddade obligationslån 50 procent.

DETALJERAD ANALYS AV JANUARI–SEPTEMBER 2019

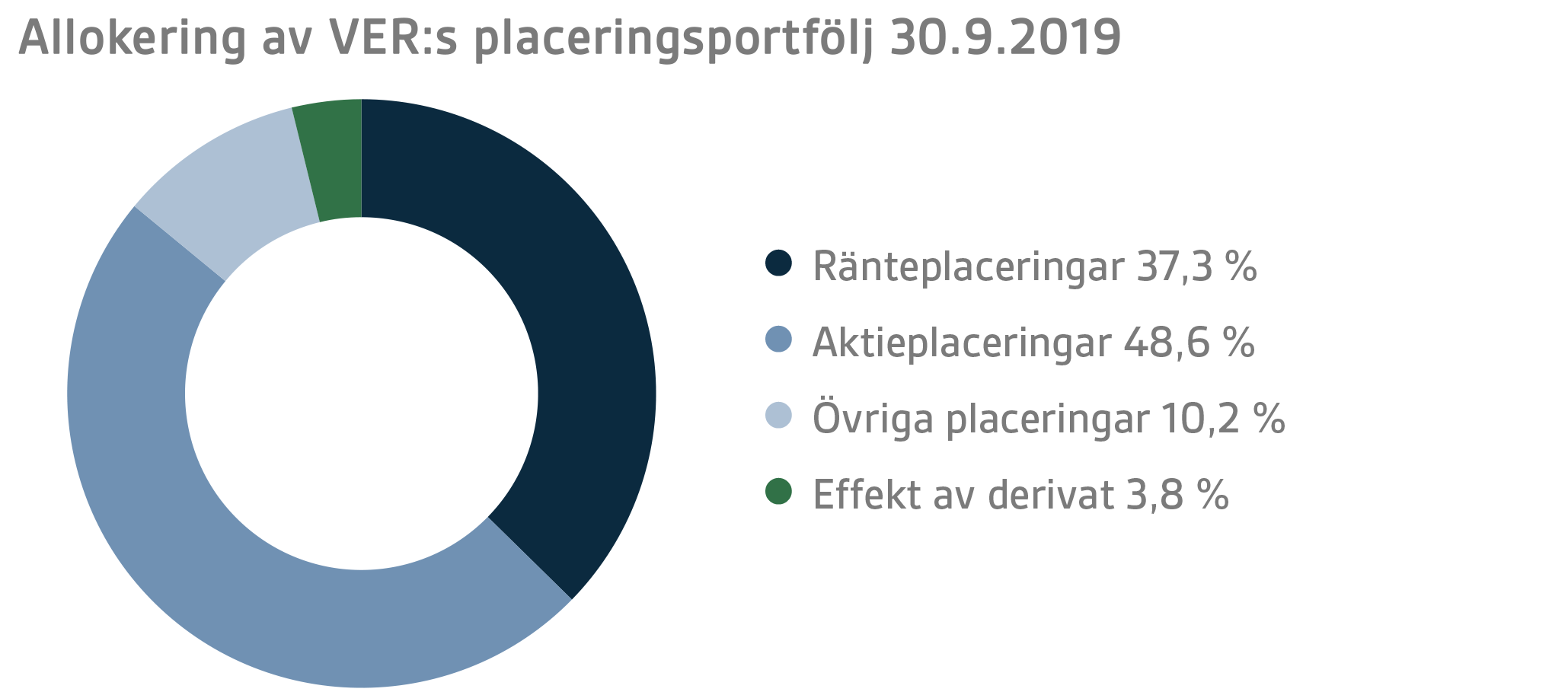

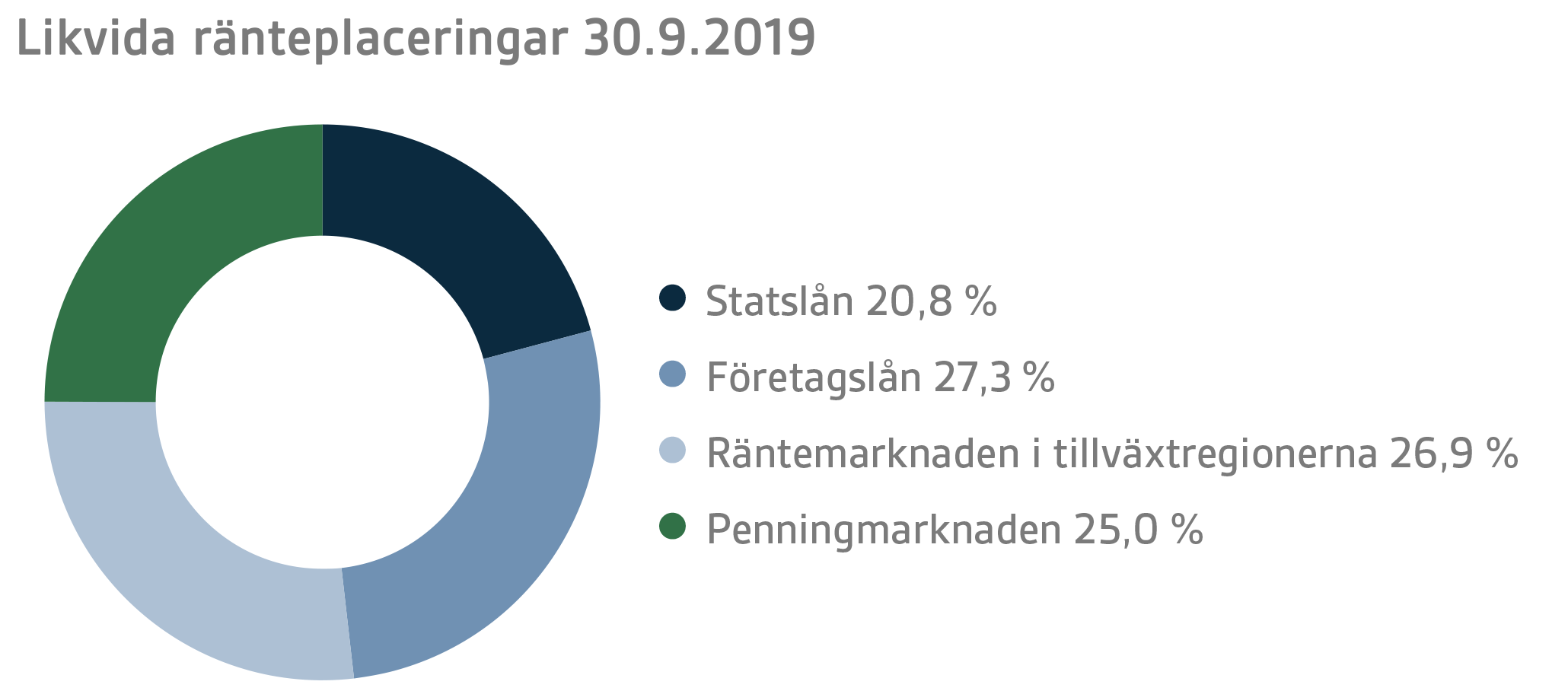

Enligt finansministeriets föreskrift delas VER:s placeringar in i ränteplaceringar, aktieplaceringar och övriga placeringar. I slutet av september var andelen ränteplaceringar 37,3 procent, andelen aktieplaceringar 48,6 procent och andelen övriga placeringar 10,2 procent. Av de stora tillgångsklasserna avkastade de likvida ränteplaceringarna under de tre första kvartalen 4,9 procent och de noterade aktieplaceringarna 17,7 procent.

RÄNTEPLACERINGAR

Likvida ränteplaceringar

Avkastningen på likvida ränteplaceringar under de tre första kvartalen var 4,9 procent.

Under årets tredje kvartal avmattades den synnerligen positiva utveckling som i början av året skedde särskilt i fråga om ränteplaceringsobjekt som kännetecknas av högre risk, men den positiva avkastningsutvecklingen fortsatte. Både den amerikanska och den europeiska centralbanken lättade på penningpolitiken i enlighet med vad de meddelat tidigare. Detta stödde räntemarknaden trots att de ekonomiska siffrorna alltjämt var svaga och osäkerheten kring brexit och handelskriget mellan USA och Kina stor. Däremot ökade volatiliteten.

Den amerikanska centralbanken FED sänkte sin ränta med 25 räntepunkter i både juli och september och slutade minska sin balansräkning. På septembermötet var FED-ledamöterna exceptionellt oeniga om vilka penningpolitiska åtgärder som ska vidtas i fortsättningen, men räntemarknaden prissätter närmare två räntesänkningar på 25 räntepunkter för det sista kvartalet och ungefär lika stora sänkningar även för år 2020.

Europeiska centralbanken (ECB) beslutade på sitt septembermöte att lätta på penningpolitiken i betydande grad. Centralbankens depositionsränta sänktes till -0,50 procent och det beslutades att värdepappersköpen inleds på nytt i början av november. Depositionsräntan graderades så att negativ depositionsränta uppbärs först när bankernas depositioner överstiger kassakravet sexfaldigt. Därtill sänktes räntan på lånen inom ramen för det tidigare fastställda TLTRO-programmet och maturiteten förlängdes från två till tre år. Marknaden prissätter ytterligare räntesänkningar från ECB:s håll och förväntar sig att beloppet av värdepappersköp ska utökas från det nuvarande beloppet på 20 miljarder euro/mån.

Tack vare det ränterally som centralbankerna ledde utvecklades ränteindexen mycket positivt under de tre första kvartalen med undantag av de allra kortaste räntorna.

Övriga ränteplaceringar

Med VER:s övriga ränteplaceringar avses placeringar i private credit-fonder och direkta lån till företag.

Avkastningen på placeringar i private credit-fonder var 1,7 procent.

Trots förväntningarna har ingen marknadsjustering tills vidare gjorts på private credit-marknaden. Ovissheten kring marknadens framtida utveckling har dock inte försvunnit. Intresset för denna placeringskategori lever fortfarande bland de investerare som söker kassaflödesavkastning, och insamlingen av medel till fonderna har varit livlig.

AKTIEPLACERINGAR

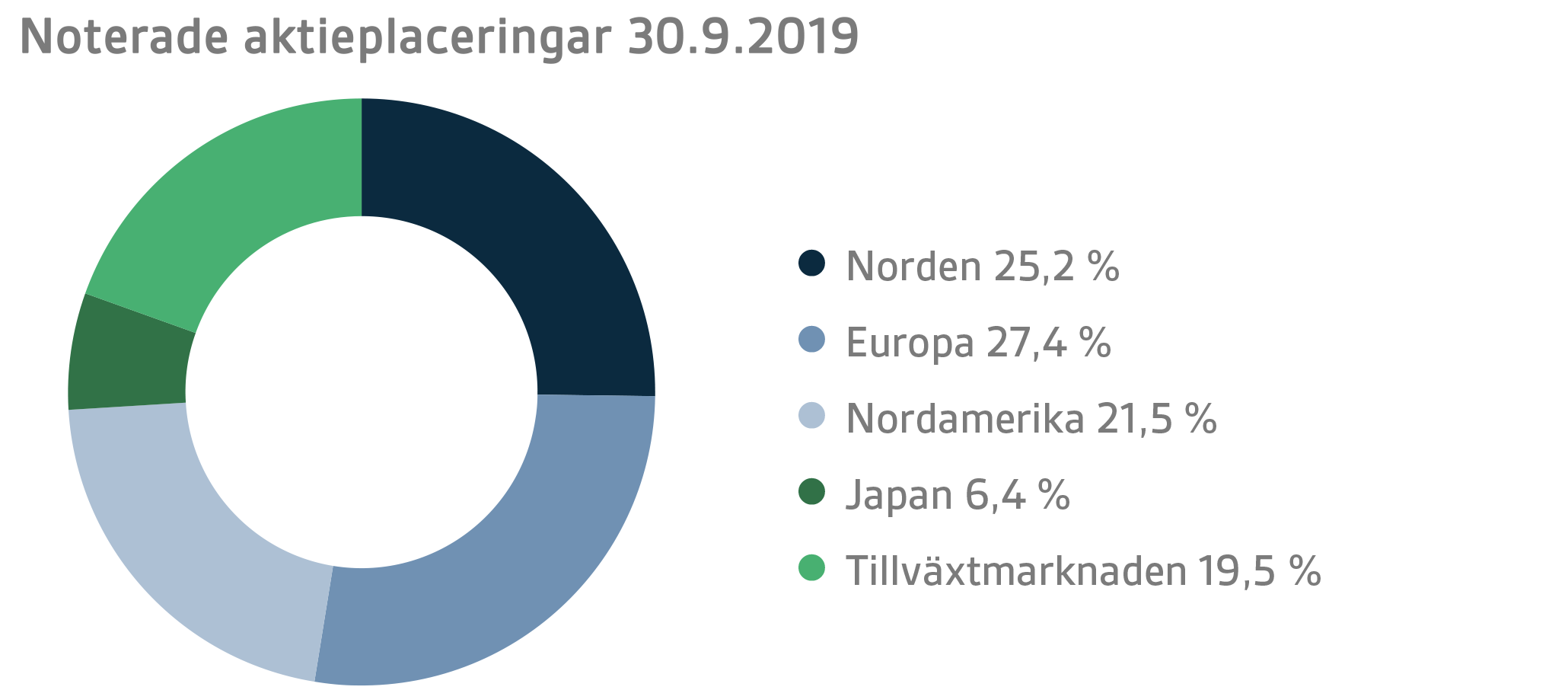

Noterade aktieplaceringar

Avkastningen på noterade aktieplaceringar var 17,7 procent.

Under årets tredje kvartal utvecklades aktierna alltjämt i positiv riktning, och i slutet av rapportperioden nådde avkastningen på aktier år 2019 redan upp till mycket starka siffror. Under årets tredje kvartal präglades den globala aktiemarknaden ändå igen av kraftiga svängningar, och framför allt i början av augusti var stämningen mycket nervös på börsen. Bakom nervositeten låg ett bekant tema, dvs. handelskriget mellan USA och Kina. President Trump rapporterade i början av augusti om nya tullar på kinesiska varor, vilket ledde till skrämselhicka och en brant nedgång på världens börser. I mitten av augusti skedde en gradvis avspänning och därmed blev stämningen lugnare, varpå aktierna fortsatte att återhämta sig i jämn takt ända till slutet av september. En annan faktor som bidrog till att stärka aktiemarknaden var den starka tron på att centralbankerna kommer att fortsätta bedriva en stimulerande penningpolitik.

Övriga aktieplaceringar

VER:s övriga aktieplaceringar inbegriper placeringar i kapitalfonder, onoterade aktier och börsnoterade fastighetsfonder (REIT).

Placeringarna i kapitalfonder avkastade 9,4 procent, de onoterade aktierna 2,4 procent och de börsnoterade fastighetsfonderna 22,7 procent.

Den goda avkastningen på såväl kapitalplaceringar som noterade fastighetsfonder beror på att utvecklingen på aktiemarknaden har fortsatt i positiv riktning. Tills vidare har den växande osäkerheten på marknaden inte återspeglat sig i målbolagens värderingsnivåer eller skuldkvoter i fråga om kapitalplaceringar. Oron över fondernas framtida avkastning har dock ökat.

ÖVRIGA PLACERINGAR

VER:s övriga placeringar omfattar placeringar i fastighets-, infrastruktur-, hedge- och riskpremiefonder samt riskpremiestrategier.

Avkastningen på placeringar i onoterade fastighetsfonder var 3,2 procent och avkastningen på infrastrukturfondsplaceringar 9,3 procent.

På fastighetsmarknaden har situationen tills vidare hållits stabil. Efterfrågan har alltjämt varit inriktad på bostads- och logistikfastigheter, medan intresset för affärsfastigheter är mindre. Transaktionsvolymen i Finland har under det löpande året fortfarande varit hög, även om den inte nått upp till fjolårets rekordnivåer.

Den utmärkta avkastningen på placeringar i infrastruktur beror på ett antal lyckade lösgöringar och goda dividendintäkter. Tills vidare har inga större förändringar skett i själva marknadsläget. Placeringskategorin attraherar investerare i det rådande marknadsläget tack vare den kassaflödesavkastning som den erbjuder.

Avkastningen på hedge-fonder under de tre första kvartalen var 3,3 procent. Efter en positiv utveckling i början av året kom årets tredje kvartal att uppvisa en något negativ avkastning. Den bästa avkastningen under denna period uppvisade long-short-fonderna, som fokuserar på aktiemarknaden, och multistrategifonderna, som koncentrerar sig på relativt värde.

Avkastningen på riskpremieplaceringar var 0,9 procent under det tredje kvartalet. Stilpremierna, som är inriktade på aktiemarknaden, återspeglade en gradvis återhämtning i fråga om value-strategier. Särskilt kraftig var rörelsen i förhållande till momentum-strategierna.

STATENS PENSIONSUTGIFTER, VER:S ÖVERFÖRING TILL STATSBUDGETEN, PENSIONSAVGIFTSINTÄKTER OCH FONDERINGSGRAD

Statens Pensionsfond får en allt starkare roll som en balanserande faktor i statsekonomin. Statens pensionsutgifter uppgick till drygt 4,6 miljarder euro år 2018, och i budgeten för 2019 har man förberett sig på att de kommer att stiga till närmare 4,8 miljarder euro. VER betalar 40 procent av dessa utgifter till statsbudgeten, vilket år 2019 innebär sammanlagt cirka 1,9 miljarder euro. Fram till slutet av september har 1 428 miljoner euro överförts från fonden till statsbudgeten.

VER:s pensionsavgiftsintäkter för nio månader var sammanlagt 1 138 miljoner euro. Sedan början av 2019 baserar sig faktureringen av pensionsavgifter på löneuppgifter som registreras i inkomstregistret. Ibruktagandet av inkomstregistret och registreringen av löneuppgifter var förknippat med stora problem under hela början av året. När det gäller de löner som hör till det statliga systemet har man emellertid under det tredje kvartalet lyckats korrigera alla bristfälliga och felaktiga uppgifter, och VER:s influtna avgiftsintäkter i slutet av september motsvarar nästan prognoserna.

Fondens nettoavgiftsintäkter har blivit varaktigt negativa, dvs. det belopp som fonden överför till statsbudgeten är betydligt högre än beloppet av de avgiftsintäkter som inflyter till VER. Budgetöverföringen kommer att bli allt större i förhållande till fondens avgiftsintäkter, vilket dämpar fondens tillväxt.

Statens Pensionsfonds styrelse godkände i juni 2016 en strategi, där fondens långsiktiga målsättning preciserades. Enligt strategin strävar man efter att uppnå det lagstadgade fonderingsmålet på 25 procent senast år 2033. Detta förutsätter att utvecklingen i nettoavgiftsintäkterna hålls nära den uppskattade nivån och att den reala avkastningen på placeringarna hålls på en relativt god nivå. I slutet av 2018 uppgick statens pensionsansvar till 92,1 miljarder euro, och fonderingsgraden var därmed cirka 20 procent. I strategin fastställdes också de principer enligt vilka placeringsportföljens risknivå och basallokering ska härledas ur de fonderingsmål som satts upp för fonden.

NYCKELTAL

|

|

|

| |

30.9.2019

|

31.12.2018

|

|

Placeringar, miljoner euro (marknadsvärde)

|

20 045

|

18 486

|

|

Ränteplaceringar

|

7 478

|

7 106

|

|

Aktieplaceringar

|

9 751

|

8 720

|

|

Övriga placeringar

|

2 054

|

1 823

|

|

Effekt av derivat

|

764

|

837

|

| |

|

|

|

Fördelningen av placeringsportfölj

|

|

|

|

Ränteplaceringar

|

37,3 %

|

38,4 %

|

|

Aktieplaceringar

|

48,6 %

|

47,2 %

|

|

Övriga placeringar

|

10,2 %

|

9,9 %

|

|

Effekt av derivat

|

3,8 %

|

4,5 %

|

| |

|

|

| |

1.1.–30.9.2019

|

1.1.–31.12.2018

|

|

Avkasting på placeringar

|

10,1 %

|

-3,4 %

|

|

Ränteplaceringar

|

|

|

|

Likvida ränteplaceringar

|

4,9 %

|

-1,9 %

|

|

Övriga ränteplaceringar

|

1,7 %

|

8,4 %

|

|

Aktieplaceringar

|

|

|

|

Noterade aktieplaceringar

|

17,7 %

|

-7,4 %

|

|

Private Equity -placeringar

|

9,4 %

|

13,4 %

|

|

Noterade fastighetsfonder

|

22,7 %

|

|

|

Övriga placeringar

|

|

|

|

Fastighetsfonder

|

3,2 %

|

0,0 %

|

|

Infrastrukturfonder

|

9,3 %

|

11,2 %

|

|

Hedge-fonder

|

3,3 %

|

-2,5 %

|

| |

|

|

|

Intäkter från pensionsavgifter, miljoner euro

|

1 138

|

1 425

|

|

Överföring till statsbudgeten, miljoner euro

|

-1 428

|

-1 859

|

|

Nettoavgiftsintäkter, miljoner euro

|

-290

|

-434

|

|

Pensionsansvar, miljarder euro

|

|

92,1

|

|

Fonderingsgrad, %

|

|

20 %

|

Mer information: Mer information fås av verkställande direktör Timo Viherkenttä, fornamn.efternamn@ver.fi, tfn: +358 295 201 210.

Statens Pensionsfond i Finland (VER) är en fond som står utanför statsbudgeten. Fonden inrättades 1990 i syfte att hjälpa staten att finansiera framtida pensioner och jämna ut pensionsutgifterna. VER ansvarar i egenskap av placeringsorganisation för den professionella placeringen av statens pensionsmedel. Marknadsvärdet av VER:s placeringsportfölj var 20,0 miljarder euro i slutet av september 2019.

Alla siffror som presenteras i detta meddelande är preliminära och oreviderade.