VERin 1.1.–30.9.2024 sijoitustuotto 7,8 %; kymmenen vuoden keskimääräinen vuosituotto 5,5 %

Julkaistu 30.10.2024 klo 14.22

SIJOITUSYMPÄRISTÖ

Talouskehitys ja korkotaso ovat tukeneet osakemarkkinoita ja sijoitustuottoja. Talouskasvu ei ole ollut ripeää, mutta yritysten tuloskehitys on osoittautunut olosuhteisiin nähden riittäväksi pitämään osakemarkkinat vahvana. Korkotaso ja sen lievä alentuminen on mahdollistanut hyvät korkotuotot. Lisäksi riskilisien supistuminen on tuonut arvonnousuna lisätuottoja korkoinstrumenteille.

Inflaatiovauhti on alentunut vuoden 2024 kuluessa mahdollistaen odotukset keventyvästä rahapolitiikasta. Euroopan keskuspankki alensi korkotasoa ensimmäisen kerran -0,25 prosentilla kesäkuussa ja jatkoi koron alennuksia tämän jälkeen sekä Yhdysvaltain keskuspankki vastaavasti alensi korkotasoa -0,5 prosentilla syyskuussa. Osakemarkkinoiden kannalta nämä mahdollistivat hyvän kurssikehityksen huolimatta siitä, että keskustelu talouden suunnasta jakaa mielipiteitä. Luottamus on ollut vahva siihen, että alentuva korkotaso tukee talouksien toipumista Euroopassa sekä että Yhdysvaltain talouskasvu laantuu ja mahdollistaa alentuvan korkotason.

Geopolitiikan jännitteisyys on jatkunut monella alueella. Venäjän hyökkäyssota Ukrainassa sekä Huthit, Hamas, Hisbollah ja Iran ovat luoneet sotaa muistuttavan tilan, johon ei ole näköpiirissä helppoja ratkaisuja. Rauhaan pyrkiminen nousee aika ajoin otsikoihin, mutta konkreettisia päätöksiä ei ole tullut. Geopolitiikan epävarmuus ei ole vain alueellisten konfliktien kriisi, vaan samalla myös erilaisten järjestelmien välisen kilpailun ilmentymä. Geopolitiikan epävarmuudet eivät ole saaneet osakemarkkinoita säikähtämään muuta kuin ajoittain. Notkahduksista toipuminen on ollut ripeää markkinoiden hyvän kysynnän ja likviditeetin vaikutuksesta.

Suomen talouskehitys on seurannut kansainvälisiä suhdanteita, mutta sen lisäksi Suomea ovat kohdelleet monet yksittäiset epäsuotuisat tekijät. Venäjän talouden täydellinen ja Kiinan talouden mahdollinen eriytyminen lännen markkinoista sekä Saksan heikko talouskasvu ovat heikentäneet suomalaisten yritysten kasvumahdollisuuksia. Uuden kasvun hakemiseen on tahto suuri, mutta toimet ovat usein olleet yksittäisiä ja rajallisia vaikutuksiltaan. Kansainvälisen kasvun toteutuminen sekä geopolitiikan jännitteisyyden lieventäminen ovat tältä osin avaintekijöitä yritysten tulevaisuuden menestymiselle.

VERIN SIJOITUSTOIMINNAN TUOTTO

Valtion Eläkerahaston sijoitustoiminnan seurannassa ja arvioinnissa keskitytään pitkän aikavälin toteutumien ja tulevaisuuden tarkasteluun neljännesvuotisen seurannan kustannuksella. VER julkistaa neljännesvuosittain neljännesvuositiedot ja -kommentit.

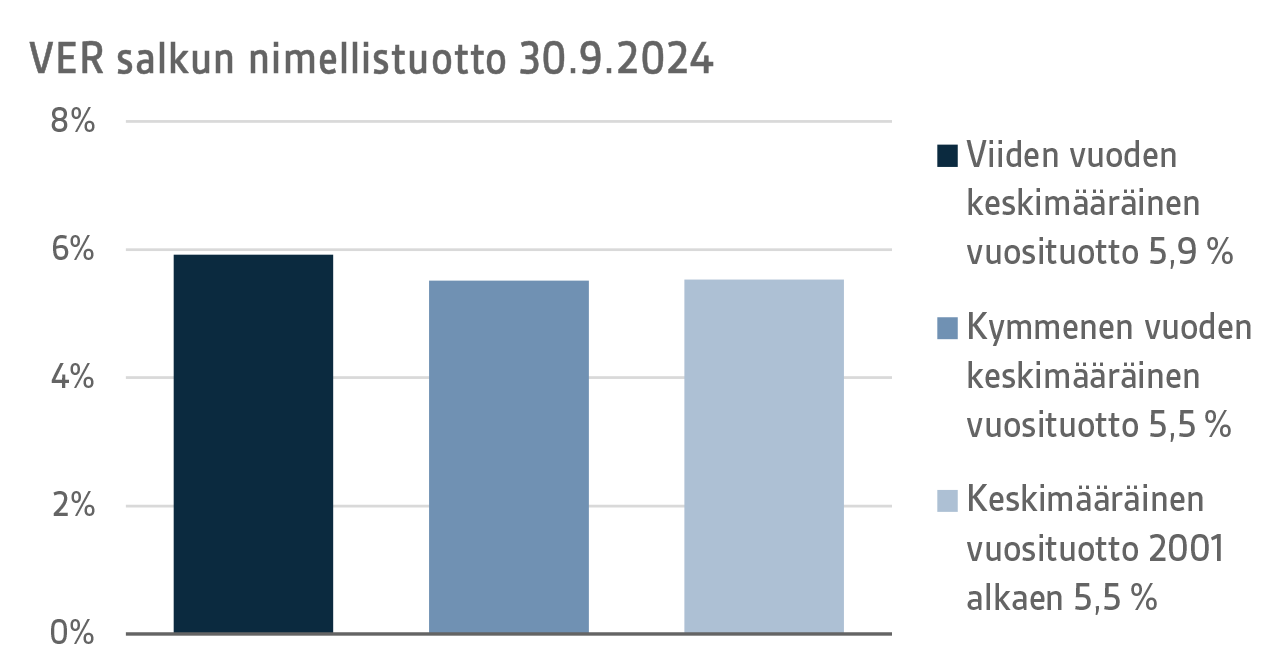

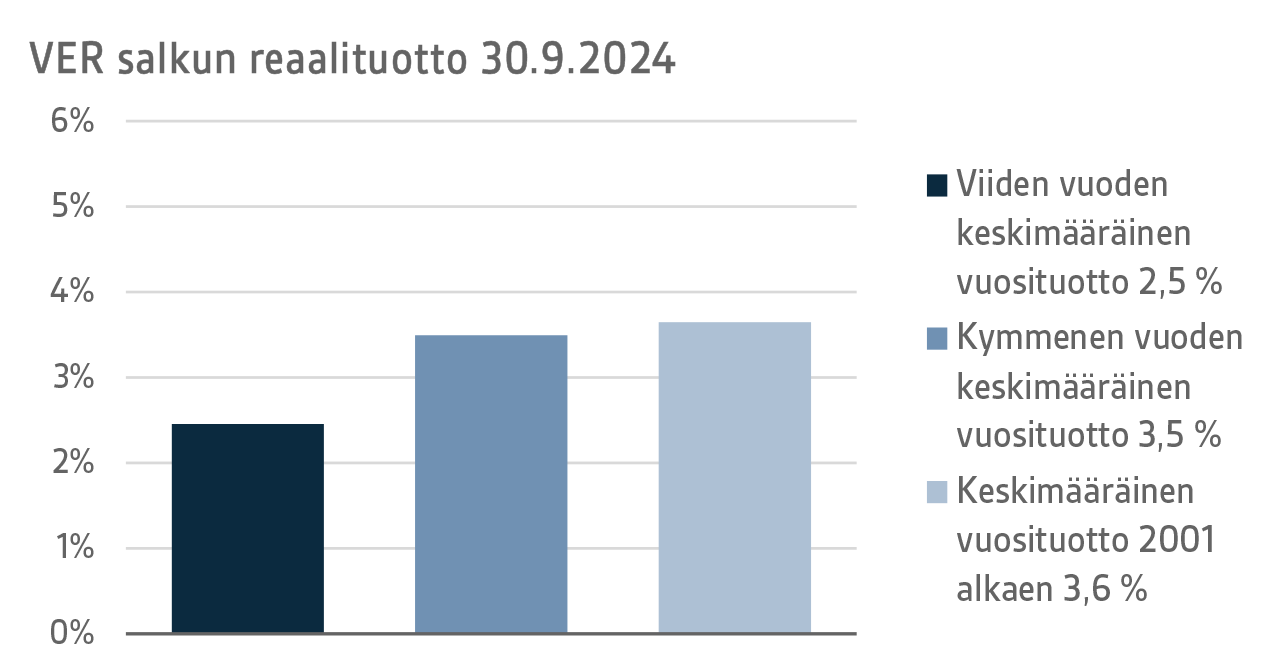

VERin sijoitusomaisuuden arvo 30.9.2024 oli 24,1 miljardia euroa. Sijoitusten tuotto käyvin arvoin kolmen ensimmäisen vuosineljänneksen ajalta oli 7,8 prosenttia. Viimeisten viiden vuoden (1.10.2019–30.9.2024) keskimääräinen nimellistuotto oli 5,9 ja viimeisten kymmenen vuoden 5,5 prosenttia vuodessa. Nykymuotoisen toiminnan ajalta, vuoden 2001 alusta, keskimääräinen tuotto on ollut 5,5 prosenttia.

Sijoitusten reaalituotoksi kolmelta ensimmäiseltä vuosineljännekseltä muodostui 7,1 prosenttia. Viiden vuoden keskimääräinen reaalituotto oli 2,5 prosenttia ja kymmenen vuoden reaalituotto vastaavasti 3,5 prosenttia vuodessa. Nykymuotoisen toiminnan ajalta, vuoden 2001 alusta, keskimääräinen reaalituotto on ollut 3,6 prosenttia.

Valtion näkökulmasta sijoitustoiminnan tuottoa voidaan verrata myös valtionvelan kustannukseen, koska eläkemenoihin varautumiseksi kerättävän rahaston vaihtoehtona voidaan pitää pienempää valtionvelkaa. Kymmenenä viime vuonna VERin vuosituotto on ollut keskimäärin 4,3 prosenttiyksikköä valtionvelan keskikustannusta korkeampi. Vuodesta 2001 VERin markkina-arvoinen tuotto on ollut yhteensä noin 11,9 miljardia euroa suurempi kuin kulloistakin rahastoa vastaavalle määrälle laskettu valtionvelan kumulatiivinen keskikustannus samalta ajalta.

VERissä seurataan pitkän aikavälin tuottoa suhteessa yleiseen markkinakehitykseen vertaamalla toteutunutta tuottoa globaaliin indeksiin, jossa osakesijoitusten paino on 50 ja valuuttasuojattujen korkosijoitusten 50 prosenttia.

TAMMI–SYYSKUUN 2024 YKSITYISKOHTAINEN TARKASTELU

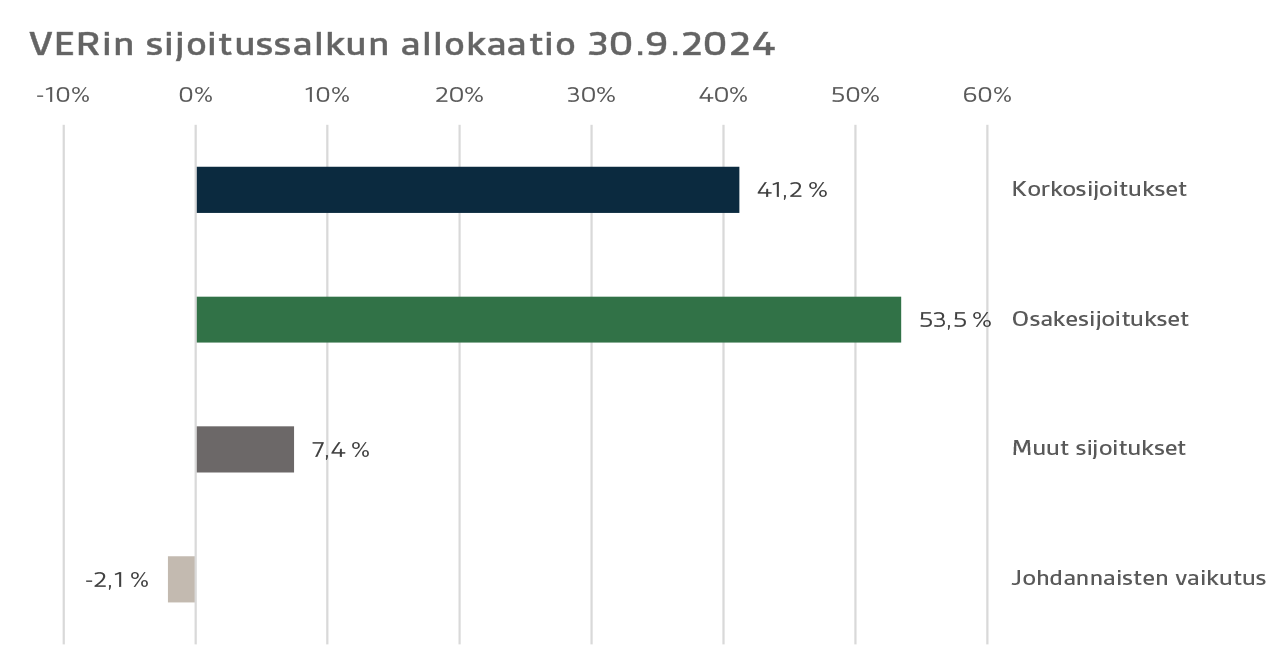

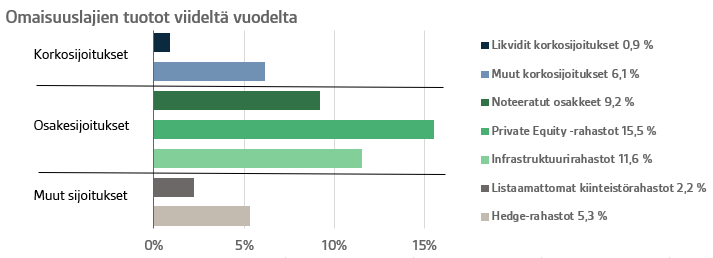

Valtiovarainministeriön määräyksen mukaisesti VERin sijoitukset jaetaan korkosijoituksiin, osakesijoituksiin ja muihin sijoituksiin. Syyskuun lopussa korkosijoitusten osuus oli 41,2 prosenttia, osakesijoitusten 53,5 prosenttia ja muiden sijoitusten 7,4 prosenttia. Suurista omaisuusluokista likvidit korkosijoitukset tuottivat kolmen ensimmäisen vuosineljänneksen ajalta 3,4 prosenttia ja noteeratut osakesijoitukset 14,1 prosenttia.

KORKOSIJOITUKSET

Likvidit korkosijoitukset

Likvidien korkosijoitusten tuotto vuoden kolmella ensimmäisellä neljänneksellä oli 3,4 prosenttia.

Alkuvuoden heilunnan jälkeen valtionlainakorot laskivat merkittävästi kolmannella kvartaalilla. Keskuspankit eivät olleet enää yhtä huolissaan inflaatiosta kuin aiemmin ja samalla huoli Yhdysvaltojen talouden ajautumisesta taantumaan kasvoi. Erityisesti Yhdysvaltojen keskuspankki (FED) painotti seuraavansa työmarkkinatilanteen kehittymistä tarkkaan.

Elokuun alussa julkaistu Yhdysvaltojen heikko työllisyysraportti voimisti keskuspankkien koronlaskuodotuksia ja odotusten mukaisesti sekä Euroopan keskuspankki (EKP) että FED laskivat ohjauskorkojaan syyskuun kokouksissaan. EKP laski talletuskorkoaan 25 korkopisteellä 3,50 prosenttiin. Samalla talletuskoron ja perusrahoitusoperaatioiden koron erotus kavennettiin maaliskuussa annetun ilmoituksen mukaisesti 50 korkopisteestä 15 korkopisteeseen. Tulevien päätösten EKP viestitti riippuvan julkaistavasta talousdatasta.

FED puolestaan laski ohjauskorkoaan 50 korkopisteellä 4,75–5,00 prosentin vaihteluväliin. Päätöstä perusteltiin inflaatioriskien pienenemisellä ja työmarkkinatilanteen heikkenemisellä. FEDin jäsenten mediaaniodotus loppuvuoden koronlaskuista kasvoi nyt toteutetun koronlaskun lisäksi vielä toiseen 50 korkopisteen laskuun, kun aiempi odotus oli yhteensä 25 korkopistettä vuodelle 2024. Vuodelle 2025 uusi koronlaskujen mediaaniodotus oli 100 korkopistettä, mutta erot olivat suuria eri jäsenten välillä.

Keskuspankkien toteuttamien koronlaskujen lisäksi markkinoiden odotukset tulevista koronlaskuista kasvoivat merkittävästi kolmannella vuosineljänneksellä. Kun kesäkuun lopussa markkinat hinnoittelivat sekä EKP:n että FEDin laskevan loppuvuonna korkojaan noin 40 korkopisteellä, odottivat markkinat syyskuun lopussa FEDin leikkaavan korkojaan vielä noin 65 korkopistettä ja EKP:n noin 50 korkopistettä syyskuussa tehtyjen koronlaskujen lisäksi. Kasvaneiden lähiajan koronlaskuodotusten seurauksena sekä Saksan että Yhdysvaltojen 2–10 vuoden valtionlainojen korkokäyrä kääntyi nousevaksi ensi kertaa vuoden 2022 jälkeen.

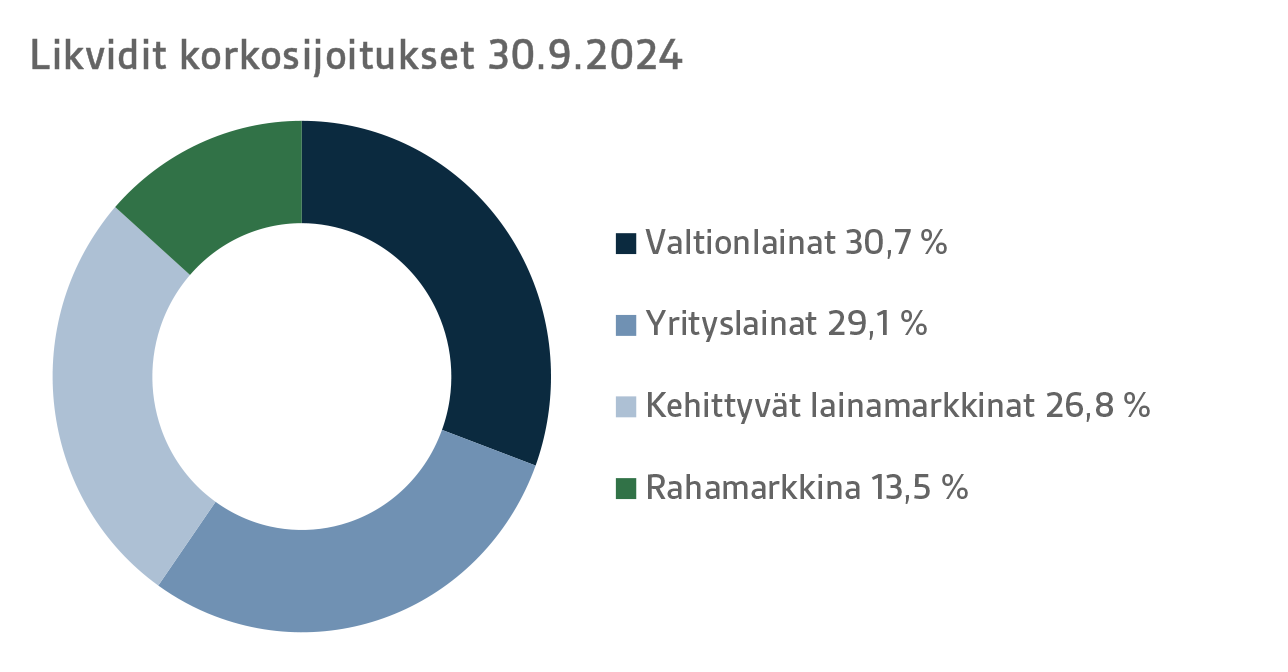

Huoli talouskehityksestä ja toisaalta koronlaskuodotusten kasvaminen heiluttivat yrityslainojen ja kehittyvien lainamarkkinoiden riskipreemioita, mutta hyvän juoksevan tuottotason ja alla olevan korkotason laskun ansiosta riskillisempien korkosijoitusluokkien tuotot kolmelta ensimmäiseltä vuosineljännekseltä olivat erinomaisia. VERin likvideissä korkosijoituksissa parasta tuottoa saatiin sijoituksista kehittyvien markkinoiden yrityslainoihin ja kehittyvien markkinoiden USD-määräisiin valtionlainoihin sekä matalamman luottoluokituksen omaaviin yrityslainoihin.

Muut korkosijoitukset

VERin muut korkosijoitukset käsittävät sijoitukset private credit -rahastoihin sekä

suoran lainanannon yrityksille.

Muiden korkosijoitusten tuotto oli 5,3 prosenttia. Private credit -rahastojen tuotto oli 5,6 prosenttia ja suorien lainojen 3,8 prosenttia.

Floating rate -lainoihin sijoittavat private credit -rahastot ovat kuluvan vuoden aikana hyötyneet nousseesta korkotasosta. Myös yritysten yksityisen rahoituksen kysyntä on ollut nousussa etenkin Euroopassa, mikä on parantanut private credit -toimijoiden markkina-asemaa ja mahdollistanut varsin hyvät lainaehdot lainan antajalle. Pääomarahastojen ennätys korkea kutsumattoman pääoman määrä tullee vahvistamaan private credit -rahastojen markkina-asemaa myös lähivuosien aikana.

OSAKESIJOITUKSET

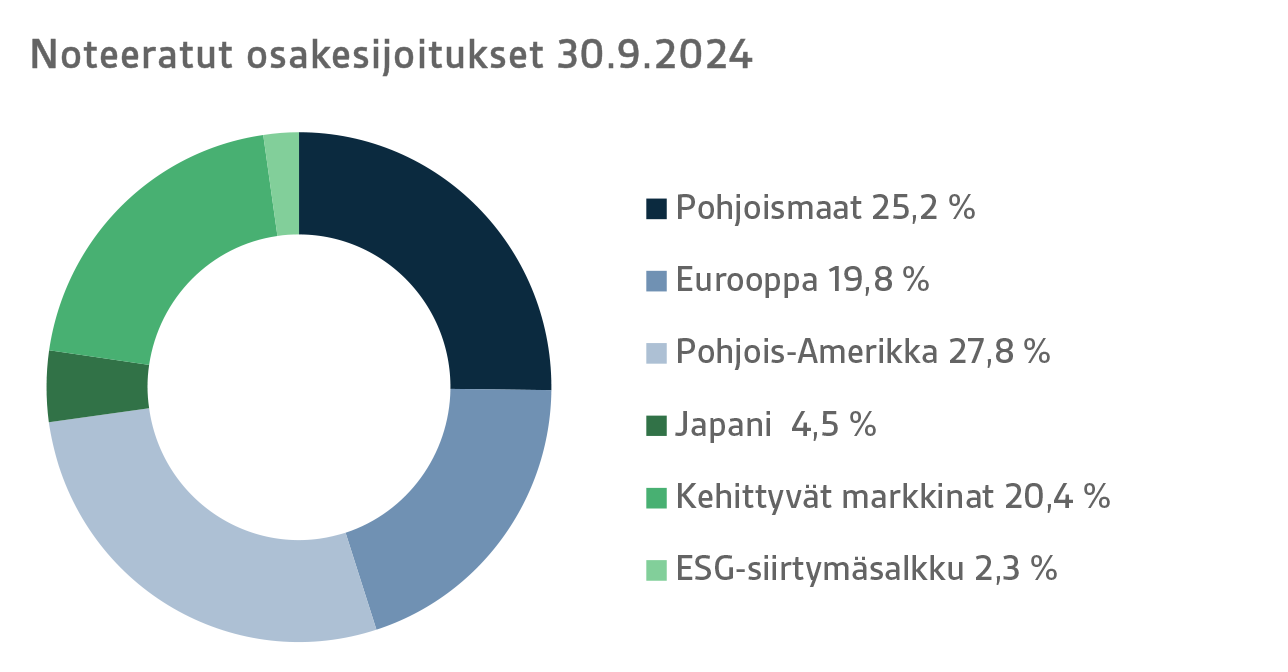

Noteeratut osakesijoitukset

Noteerattujen osakesijoitusten tuotto oli katsauskauden päättyessä 14,1 prosenttia.

Osakkeet tuottivat hyvin myös vuoden 2024 kolmannen neljänneksen aikana, ja katsauskauden päättyessä vuoden 2024 tuotto oli noussut jo erittäin hyvälle tasolle. Kuluneen kesän aikana nähtiin suuriakin heilahteluja maailman osakemarkkinoilla, mutta korjausliikkeet alaspäin jäivät toistaiseksi varsin lyhytkestoisiksi. Osakemarkkinoiden optimismia ei myöskään horjuttanut katsauskauden loppua kohden nähty geopoliittisen tilanteen selvä kiristyminen, etenkin Lähi-Idän suunnalla. Vuoden kolmannen neljänneksen aikana korkotasot olivat laskussa niin Yhdysvalloissa kuin myös Euroopassa. Tämä tekijä tuki osaltaan osakemarkkinoiden positiivista tunnelmaa. Pörssiyhtiöiden raportoidut tulokset ovat myös olleet pitkälti odotusten mukaisia vuoden aikana, joten suuremmilta tulospettymyksiltä on toistaiseksi säästytty.

Parhaimmat tuotot VER sai edelleen Pohjois-Amerikan osakemarkkinoilta, joskin ero muihin alueisiin kapeni hieman kolmannen neljänneksen aikana. Heikointen tuotti katsauskauden aikana sijoitukset pohjoismaisille osakemarkkinoille. Tosin niiden tuotto oli kolmannen neljänneksen aikana paras VERin osasalkuista johtuen suomalaisten osakkeiden vahvasta tuotosta kesän aikana erittäin heikon alkuvuoden jälkeen. Syyskuun loppupuolella kantautuneet uutiset Kiinan valtion massiivisista suunnitelluista talouden elvytystoimista saivat Kiinan osakemarkkinoihin vauhtia. Osakekurssit nousivat parin viikon aikana merkittävästi, tosin varsin alhaisilta tasoilta. Elvytystoimien mahdollisesti onnistuessa hyötyisi siitä myös monet muut tahot, kuten esimerkiksi Suomen vientiteollisuus. Tämäkin osaltaan vaikutti suomalaisten osakkeiden vahvaan tuottoon kauden loppupuolella.

Muut osakesijoitukset

VERin muut osakesijoitukset käsittävät sijoitukset pääomarahastoihin, infrastruktuurisijoituksiin ja noteeraamattomiin osakkeisiin.

Pääomarahastosijoitusten tuotto oli 5,9 prosenttia, infrastruktuurirahastojen 5,3 prosenttia ja noteeraamattomien osakkeiden 4,2 prosenttia.

Pä

äomarahastoille vuosi on jatkunut edelleen odottelun merkeissä. Transaktiomarkkina on pysynyt varsin hiljaisena, vaikka osa managereista on onnistunut tekemään loistavia irtautumisia. Irtautumisten lukumäärä on kuitenkin vielä maltillinen. Osin osakemarkkinoiden positiivisen kehityksen siivittämänä yritysten arvostustasot ovat säilyneet hyvillä tasoilla. Arvoihin on vaikuttanut myös kohdeyhtiöiden tulosten yllättävänkin hyvä kehitys nousseista rahoituskuluista huolimatta.

Korkotason nousulla on ollut infrastruktuurisijoituksiin varsin vähäisiä tuottovaikutuksia. Yritykset ovat pystyneet siirtämään nousseet rahoituskustannukset omiin hintoihinsa. Myös yritysten arvostustasot ovat pääomasijoitusten tapaan säilyneet korkeina. Vaikka sijoittajien kiinnostu

s ns. value add -strategioihin on ollut kasvussa, valtaosa instituutioista on kuitenkin myös lähivuosina sijoittamassa kassavirtaa tuottaviin core/core+-rahastoihin.

MUUT SIJOITUKSET

VERin muut sijoitukset käsittävät sijoitukset kiinteistö- ja hedge-rahastoihin sekä systemaattisiin strategioihin.

Listaamattomien kiinteistörahastosijoitusten tuotto oli -5,8 prosenttia.

Korkotason nousu on kuluvan vuoden aikana heikentänyt merkittävästi kiinteistösijoitusten tuottoja nousseiden tuottovaatimusten seurauksena. Markkinasentimentti näyttäisi hieman parantuneen ja osalla kiinteistösektoreista uskotaan pohja saavutetun. Vuoden loppua kohden korkojen laskuilla tullee olemaan positiivisia vaikutuksia kiinteistöjen arvoihin omistajien arvostaessa kiinteistöt uudelleen marras-joulukuussa.

Hedge-rahastot ja systemaattiset strategiat tuottivat kolmella ensimmäisellä kvartaalilla 6,6 prosenttia.

Hedge-rahastojen tuotto kolmen kvartaalin jälkeen oli erinomainen sekä absoluuttisesti että suhteellisesti. Salkun rahastoista makrorahastot pärjäsivät kolmannella kvartaalilla hyvin ja saivat käännettyä niiden alkuvuoden vaisuja tuottoja hyvälle tasolle. Myös Event Driven –strategioille kvartaali oli vahva, kun taas kvantitatiivisille strategioille sekä osakeriskiin keskittyville strategioille erityisesti kolmas kvartaali oli haastava ja tuotot salkun sijoitustyyleistä vaisuimmat. Suorissa johdannaisstrategioissa saatiin lisätuottoa valuutta- ja luottoriskijohdannais-strategioista.

VALTION ELÄKEMENO, VERIN SIIRTO VALTION TALOUSARVIOON, ELÄKEMAKSUTULOT JA RAHASTOINTIASTE

Valtion Eläkerahaston merkitys valtion eläkejärjestelmän menojen tasaamisessa on edelleen kasvanut. Valtion eläkemenot olivat 5,3 miljardia euroa vuonna 2023 ja vuoden 2024 budjetissa on varauduttu yli 5,6 miljardin euron menoon. VER maksaa vuoden 2024 aikana valtion talousarvioon 41 prosenttia näistä menoista eli euromääräisesti yli 2,3 miljardia euroa.

Syyskuun loppuun mennessä rahastosta on siirretty valtion budjettiin 1,7 miljardia euroa. Vastaavana aikana VERin saama eläkemaksutulo oli 1,3 miljardia euroa. Maksutulokertymä on ennusteiden mukainen. Rahaston nettomaksutulo on kääntynyt pysyväisluonteisesti negatiiviseksi eli rahastosta siirretään valtion talousarvioon selvästi enemmän kuin VERiin kertyy maksutuloja. Talousarviosiirto verrattuna eläkemaksutuloon kasvaa nykyennusteiden mukaan 2030-luvun puoliväliin asti, mikä hidastaa rahaston ja rahastointiasteen kasvua. Nettokassavirran negatiivisuuden arvioidaan jatkuvan 2050-luvulle saakka.

Valtion eläkerahastoa koskevaa lakia tarkistettiin keväällä 2022. Lain tarkistamisen yhteydessä VERin talousarviosiirtoa kasvatettiin vuodesta 2024 lukien. Talousarviosiirto nousee asteittain 41 prosentista 45 prosenttiin vuosina 2024–2028. Rahastointiasteen ylittäessä kahtena peräkkäisenä kalenterivuotena 25 prosentin tason, toteutetaan kolmen prosenttiyksikön lisäsiirto valtion talousarvioon.

|

AVAINLUKUJA

|

|

|

|

|

30.9.2024

|

31.12.2023

|

30.9.2023

|

|

Sijoitukset, milj. euroa (markkina-arvoin)

|

24 138

|

22 803

|

21 965

|

|

Korkosijoitukset

|

9 942

|

9 180

|

9 159

|

|

Osakesijoitukset

|

12 907

|

12 150

|

11 510

|

|

Muut sijoitukset

|

1 798

|

1 824

|

1 866

|

|

Johdannaisten vaikutus

|

-509

|

-351

|

-571

|

|

|

|

|

|

Sijoitussalkun jakauma

|

|

|

|

|

Korkosijoitukset

|

41,2 %

|

40,3 %

|

41,7 %

|

|

Osakesijoitukset

|

53,5 %

|

53,3 %

|

52,4 %

|

|

Muut sijoitukset

|

7,4 %

|

8,0 %

|

8,5 %

|

|

Johdannaisten vaikutus

|

-2,1 %

|

-1,5 %

|

-2,6 %

|

|

|

|

|

|

1.1.–30.9.2024

|

1.1.–31.12.2023

|

1.1.–30.9.2023

|

|

Sijoitusten tuotto

|

7,8 %

|

7,7 %

|

3,2 %

|

|

Korkosijoitukset

|

|

|

|

|

Likvidit korkosijoitukset

|

3,4 %

|

6,9 %

|

2,1 %

|

|

Private credit -rahastot

|

5,6 %

|

8,5 %

|

4,2 %

|

|

Suorat lainat

|

3,8 %

|

4,9 %

|

3,7 %

|

|

Osakesijoitukset

|

|

|

|

|

Noteeratut osakesijoitukset

|

14,1 %

|

11,3 %

|

4,6 %

|

|

Pääomarahastosijoitukset

|

5,9 %

|

5,0 %

|

4,0 %

|

|

Infrastruktuurirahastot

|

5,3 %

|

6,8 %

|

5,1 %

|

|

Noteeraamattomat osakesijoitukset

|

4,2 %

|

6,0 %

|

5,9 %

|

|

Muut sijoitukset

|

|

|

|

|

Listaamattomat kiinteistörahastot

|

-5,8 %

|

-6,8 %

|

-2,3 %

|

|

Hedge-rahastot ja systemaattiset strategiat

|

6,6 %

|

3,2 %

|

1,9 %

|

|

|

|

|

|

Eläkemaksutulot, milj. euroa

|

1 300

|

1 679

|

1 276

|

|

Siirto valtion talousarvioon, milj. euroa

|

1 715

|

2 116

|

1 595

|

|

Nettomaksutulo, milj. euroa

|

-415

|

-437

|

-319

|

|

Eläkevastuu, mrd. euroa

|

|

101

|

|

|

Rahastointiaste, %

|

|

22,7 %

|

|

Lisätietoja: Lisätietoja antaa toimitusjohtaja Timo Löyttyniemi, etunimi.sukunimi@ver.fi, puh: 0295 201 210

Valtion Eläkerahasto (VER) on vuonna 1990 perustettu valtion talousarvion ulkopuolinen rahasto, jonka avulla valtio varautuu tulevaisuudessa maksettavien eläkkeiden rahoitukseen ja eläkemenojen tasaamiseen. VER on sijoitusorganisaatio ja vastaa valtion eläkevarojen ammattimaisesta sijoittamisesta. VERin sijoitussalkun markkina-arvo oli

24,1

miljardia euroa syyskuun 2024 lopussa.

Kaikki tässä katsauksessa esitetyt luvut ovat alustavia ja tilintarkastamattomia.